客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

浦银安盛基金

2019-04-13 15:26

![]() 9041

9041

![]() 11

11

收藏已收藏(0)

收藏已收藏(0)

股市那么牛,低风险基金的代表产品债券基金还有配置价值吗?

今年以来,A股市场气势如虹,截止一季度末,大盘累计涨幅已近24%。在此背景下,权益类基金的表现也非常强势。那么,问题来了,股市那么牛,低风险基金的代表产品债券基金还有配置价值吗?

笔者的答案是,无论在怎样的市场环境下,哪怕是狂飙突进的牛市,对于投资者来说,债券基金的配置价值都不容忽视!

今天就和大家聊聊债市和债基的那些事儿。

A股玩的就是刺激、玩的就是心跳,投资者需常备“速效救心丸”;而债市相比股市显然温柔许多,在岁月静好中享受稳稳的幸福。

笔者拉了一组数据,上证综指自2014年年初以来至今年一季度末,累计上涨了46.07%,但波动幅度高达151.41%。而债市代表指数中证全债指数同期涨幅为35.23%,波动幅度仅为35.41%。

一边是大起大落,犹如“心电图”般的股市;一边则是趋势平稳向上的债市。债市的“避风港”作用可谓一目了然,而从资产配置的角度来看,债券类资产也理应成为投资者核心资产的基本配置,这样你的投资“金字塔”才能屹立不倒。

相信不少同学都知道利率债和信用债,利率债说通俗点就是有国家做担保的债券品种,所谓“背靠大树好乘凉,”所以利率债一般认为不存在信用风险。信用债则是非国家信用做背书的债券品种,发行主体可以是城投公司、商业银行、上市公司等各类企业。当然,信用债背后没有了国家这棵“大树”,自然就存在信用风险。

至于大家最关心的收益问题,一般情况下,信用债的风险高于利率债,所以信用债的收益也要高于利率债,毕竟“风险越高、收益越高”嘛。而信用债基金就是以信用债为主要投资对象的债券基金。

笔者查阅数据发现,目前全市场2000多只债基中,共有103只(A/B/C分开计算)产品中明确带有“信用”二字。从历史表现来看,信用债基金平均收益还是不错滴。

由于信用债包含了丰富的债券品种,其中,中高等级信用债和高收益品种具备一定的投资价值,值得重点关注。

所谓可转债,是一种可以在特定时间、按特定条件转换为普通股票的特殊企业债券,包含可转债、分离交易可转债、可交换债或其他含权债券等。

简言之,可转债兼具债性和股性,进可攻、退可守,可有效降低股票风险大和债券收益低的缺点。在众多债券品种中,可转债是非常讨人喜欢的“双面伊人”。

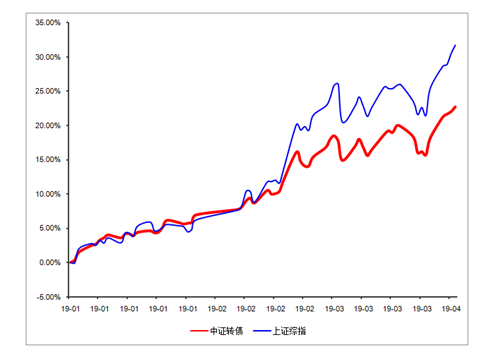

今年以来,市场上发行的可转债已逾20只,合计规模超860亿元。短短3个月的发行规模已超越去年全年水平,可转债发行火热可见一斑。与此同时,股市走牛直接带动可转债起飞。截止4月4日,中证转债指数涨幅已达22.04%。

再来看可转债基金的表现,数据显示,截止4月4日,纳入统计的79只可转债基金年内全部获得正收益,平均收益率达到了16.91%,表现甚至不逊色于偏股型基金。从长期业绩来看,可转债基金过去五年平均收益率达48.83%,远超其他债券类产品。在今年的格局下,可转债基金投资价值显著,同学们可别错过哦。

看到这里,相信很多同学对债市和债券基金又有了更深的了解,也更能体会到配置债券基金的重要性。结合今年股债两市的情况,笔者建议大家,重点关注以“可转债+信用债”为主要投资标的的双债债券基金。此类产品既能通过可转债分享股市上涨带来的红利,又能布局信用债等品种,获取较为稳健的债券投资收益。