客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

东方财富网

2019-04-13 15:52

![]() 10925

10925

![]() 0

0

收藏已收藏(0)

收藏已收藏(0)

觉得自己没“赚到”反倒“亏了”?这是中了投资中的“锚定效应”的招。

今年的A股经历了猛涨后,近期在小幅调整中,有部分投资者看到自己的基金账户后表示:“好不容易涨了20%没有及时落袋为安,现在开始纠结要不要以14%的收益止损了。”

觉得自己没“赚到”反倒“亏了”?这是中了投资中的“锚定效应”的招。

人们对某人某事作出判断时,易受第一印象支配,第一印象就像沉入海底的锚一样,把人们的思想固定在某处。

举个例子:

平常逛商场时,我们会发现这样一个现象,最贵的商品大部分摆放在靠近门口或是最显眼的地方,通常它们附近还会放一些打折的商品,最后打折商品会售卖一空,而这些商品往往是商家急于售卖的产品,这种商业行为在经济学上叫做锚定效应。也就是大部分人对事物进行评价的时候都会下意识寻找一个参照物,这个参照物就是锚,参照物不同,效果也不同。

投资中,我们也会受到“锚定效应”的影响。投资者往往会将历史净值、历史业绩、自己投入成本作为“锚”,再用后来获得的净值增长、业绩等数据与之对比,结果有反差,影响投资心情。

如果基金之前涨得好(比如开篇说的涨了20%),后来市场震荡又跌回了一些(变成14%了),就会觉得自己“好像亏了”。

反过来,假设持有某只基金亏损很大(-20%),那么“跌幅20%”即为“锚”,投资者心理上会觉得,只要比这个“-20%”亏得少,我就赚了,回本的话更是大赚,但若后期市场上涨,赎回早了,又会后悔不已。

这是所谓的熊市中,亏的少即为赚,牛市中,赚的少即为亏。

变化的“锚”(参照点),会造成我们在投资中造成的很多不理性行为,比如频繁交易、一涨就跑……

如何避免投资中“锚定效应”的影响呢?

投资是考验人性的事儿,满仓的怕市场下跌,损失了;空仓的又怕涨得太快,跟不上.....

选择基金定投,无惧“锚”影响

海通证券荀玉根提过,牛市孕育期波动大,这个阶段市场进二退一,回吐较大,整体偏震荡,为牛市全面爆发做准备(来源:《海通策略牛市孕育期波动大》)。

市场震荡,定投“低时多买”的特点,可以帮助积累便宜的份额,市场上涨后,定投回本往往更快。

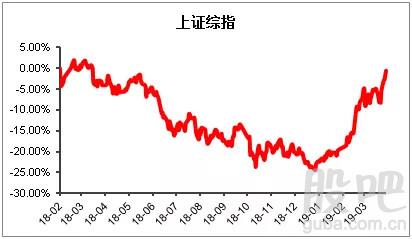

比如2018年1月29日市场达到阶段性高点3500点后,开始震荡,2月8日达到3200点,直至2019年4月3日突破3200点,这期间我们经历了大半年的震荡时期,今年春节后,市场情绪有所好转,前期定投积累的便宜份额帮助我们迅速回本。

(来源:Wind,2018.2.8—2019.4.3)

(以上数据来源:Wind,定投复合年化收益率为16.72%。定投公式:定投收益率=收益/本金=(市值-本金)/本金。使用U8指数定投计算器计算,以上证综指为模拟定投标的,定投方式为月定投,红利再投资,每期定投金额为1000元,过往业绩不代表未来表现。)

在震荡期间,定投、一次性投资都“难熬”,但是只要熬过了“微笑曲线”的左半边,在市场回暖后,相比一次性投资,定投往往能率先回本,收益飘红。

经历2018年“跌跌不休”后,很多人很难想象2019年市场会转暖,采取的投资行为仍是空仓。而春节后市场上涨,懊悔——踏空。

但如果你是坚持定投的人,就不会踏空,无需任何参照点,每期固定时间、固定基金投资,不刻意判断市场时点、买入的点位,无惧择时,经历了“微笑曲线”左半边下跌的日子,在市场转暖时,定投就能享受市场上涨的收益,压根不会“错失市场上涨机会”。

最后,再“苦口婆心”提醒下:

定投需要的是耐心!与一次性投资相比,定投很难获得超额收益,在平平淡淡的日子里获得稳健的收益,是定投的目标。想要追寻某一时间段的市场热点,一次性投资可能更适合,但是市场热点转换较快时,用一次性投资去抓热点,往往只能获取短暂的收益,且普通投资者很难把握市场热点如何转换,考虑用定投方式,力求获取市场平均收益,细水长流更显智慧。

以上材料不作为任何法律文件。基金管理人不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同和招募说明书等法律文件。过往业绩并不预示其未来表现。

定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获取收益,也不是替代储蓄的等效理财方式。