客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络

2019-09-24 17:19

![]() 31645

31645

![]() 73

73

收藏已收藏(0)

收藏已收藏(0)

量化模型在中国是否真的没有用?

“中国是政策市,量化模型是没法预判政策的。”“量化模型在国外可能有用,到了中国可能只能水土不服。”

类似的判断在市场上广为流传,但是数据是否支持这样的判断?量化模型在中国是否真的没有用?

量化投资在欧美市场并不是一个新鲜的概念。著名数学家詹姆斯西蒙斯(James Simons)创立的位于纽约长岛的文艺复兴基金(Renaissance Technologies LLC)就是最有名的量化基金。该基金通过量化建模投资的方式,在 1989 - 2009 年间取得了年化费后 35% 的收益率,冠绝全球投资界。考虑到文艺复兴基金的年管理费高达 5% 外加 44% 的业绩提成,西蒙斯创立的量化基金的收费前的业绩高达年化 60% 以上。但随着量化投资在美国的普及,大量的机构投资者采用类似的量化手段进行投资,金融市场上被错误定价的资产越来越少,美国的量化投资已经很难取得这样辉煌的业绩,只有极个别优秀的对冲基金能够持续地战胜市场业绩基准。

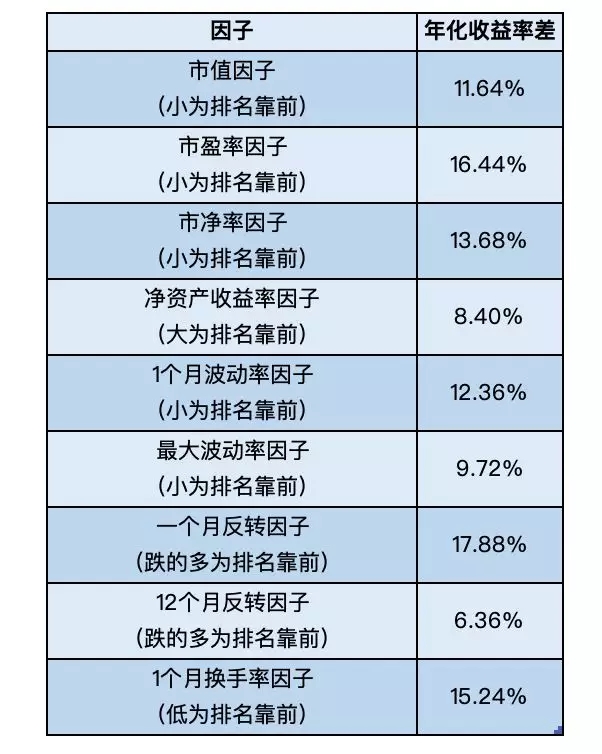

中国股市是政策市,这只是中国股市特点的一个方面。中国股市还是一个不成熟的市场:90% 以上的市场交易依然被散户主导,市场中还存在着大量的被系统性错误定价的金融资产。这样的市场正是量化模型能够大显身手的地方。著名的 Fama - French 三因子模型指出,美国股票市场成熟完善,几乎只需要市场因子(大盘指数)、小盘因子(小盘股对大盘股的超额收益因子)、价值因子(低市净率对高市净率股票的超额收益因子)这三个因子就可以完全解释。但随着 Fama - French 的研究成果被广为所知和被广大机构投资者所采用,美国的小盘股和价值股的超额收益率(投资机会)在最近 20 年几乎不复存在。而在中国,按照某些因子进行排序,该因子排名前 30% 的股票和后 30% 股票的收益率差如下表:

年化收益率差,2000 - 2016 年,投资组合每一年再平衡

可以看到,就算是简单的采取买入市盈率最低的 30% 的股票的简单做法,也能取得一年两位数的超额收益率。这样简单的量化投资的做法,在美国是行不通的,却在中国能取得相当不错的投资回报率。原因是中国大量的个人投资人喜欢追逐高市盈率的题材股 / 热点股 / 消息股 / 重组股,不合理地推高这些资产的价格,反倒使得高市盈率股票的未来期望收益率大大地被降低。而通过一系列更科学的量化手段,可以使得投资组合选择对恰当因子做适当暴露,而对于一些高波动率的因子(比如小盘股因子)进行中性化操作。即选择投资组合的大小盘股比例和业绩基准指数一致,选择投资组合的价值因子偏离业绩基准的量化投资手法,可以取得风险可控波动率更小的超额收益率。量化投资也可以规避对单个股票的过度暴露,把优秀股票的共性(例如业绩好 / 市盈率低)凝聚到一个投资组合内。

而在固定收益市场上,通过类似的量化手段也可以科学地选择债券组合的久期因子和风险偏好因子,取得对于基准固定收益指数的超额收益率,同时尽最大可能规避单个债券违约或者突发事件带来的黑天鹅损失。

中国的金融市场在未来的很长一段时间内,仍然是散户主导的市场。在这样的前提条件不发生改变的情况下,量化投资在中国能取得长期可靠的投资回报率。量化投资也能系统性地纠正金融市场内的错误定价,使得优质的资产回归它们应有的价值并且惩罚被错误定价的高估资产。在保证自身收益率的前提下,这样的系统性投资手段,也能为中国金融市场成熟化做出贡献。