客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

中国基金报

2019-04-13 14:25

![]() 60297

60297

![]() 29

29

收藏已收藏(0)

收藏已收藏(0)

美东时间4月11日美股盘后,全球网约车巨头Uber向美国证券交易委员会递交了S-1文件。

继Lyft之后,网约车第二股也来了!

美东时间4月11日美股盘后,全球网约车巨头Uber向美国证券交易委员会递交了S-1文件。至此,这一共享出行领域“独角兽”的招股书得以公开。

据悉,Uber拟在纽交所上市,股票代码“UBER”。文件显示,承销此次IPO的银行多达29家,由高盛和摩根斯坦利牵头。路透社称,尽管Uber之前此前已经自行公布过未经审计的财报,但这次给出了第一份全面财务图景。

目标估值1000亿美元

仅融资10亿?

招股书显示,Uber为了计算注册费用而登记的最高融资额仅为10亿美元,远逊于多家媒体此前披露的100亿美元。

不过,Uber在招股书中并未给出IPO每股定价和计划发售股份数量。一般来说,招股书给出的“最高融资额”只是一个估值,用于计算注册费用,往往与实际募资额不符。

如果以此前披露100亿美元计,Uber上市将成为今年规模最大的IPO之一,同时也是近年来美国资本市场仅次于阿里巴巴的最大一笔上市融资。

据《华尔街日报》援引知情人士证实,Uber近日向持有可转债的投资者提供了一份文件,将潜在IPO发行价区间设定在48-55美元,相当于估值900亿-1000亿美元。虽然这高于公司去年最后一轮的760亿美元估值,但仍低于市场普遍预期。摩根士丹利和高盛去年曾表示,Uber的IPO估值可能高达1200亿美元。

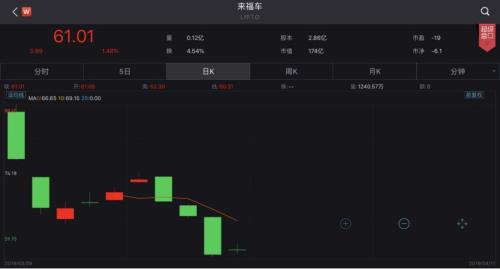

据悉,Uber拟定较为保守的估值目标,除了考虑到自身财务业绩难以支撑外,也有鉴于两周前上市的最大竞争对手Lyft目前股价表现不佳。

3月末Lyft登陆资本市场,发行价72美元,尽管上市首日收盘大涨,但随后股价走低,目前仅61美元,短短十余天市值蒸发约30亿美元。

知情人士透露,Uber不想重蹈Lyft的覆辙,希望上市后股价有所上涨,并且能吸引更多长期价值投资者。

此外Uber上市前内外部风波不断,从2017年的工作文化丑闻,到目前相关监管机构对其业务合法性的调查,再到平台司机是否属于Uber员工的答案,都使其上市承压,因此不得不采取相对保守的策略。

据了解,Uber将在几周后开启投资者路演,届时发行价指引区间可能会收窄或改动,最终可能在5月第二周上市。

持续亏损

2018年营收增速放缓

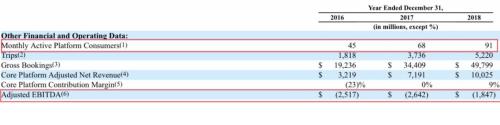

数据显示,Uber作为全球第一大共享出行平台当之无愧:截至2018年末,平台月活跃用户数为9100万,共完成15亿次出行。目前在全球63个国家700个城市运营业务,每天完成1500万次出行。

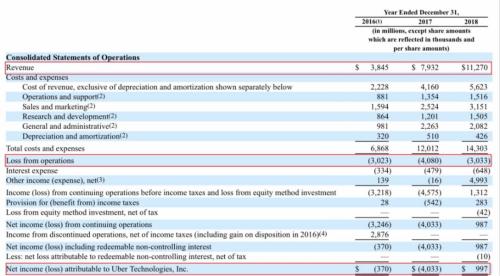

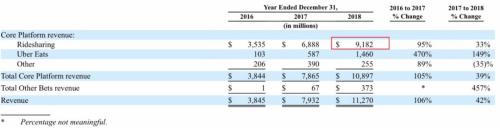

2018年,Uber录得营收112.7亿美元,同比增长42%;核心平台经调整后净营收100亿美元,较2017年的72亿美元增长39%。

其中,个人出行是Uber营收的主要来源,2018年这一业务板块营收91.82亿美元,在全部营收中占比81.4%。目前Uber业务分为三大板块:个人出行、外卖、货运。

不过,虽然用户体量和营收规模亮眼,但Uber依然呈现出初创企业的共性:增长迅速但持续亏损。

2018年,Uber运营亏损30.33亿美元,研发支出4.57亿美元;归属于公司的净收入9.97亿美元,看似扭转了前两年大幅亏损的局面,但实际上是受益于出售东南亚和俄罗斯业务的非经常性项目,剔除上述因素后仍亏损18.47亿美元。

2017年,Uber的亏损额更是达到40亿美元。彭博表示,2016年以来的三年内,Uber的运营亏损超过100亿美元。

与两年前的快速成长相比,Uber的增速正在大幅放缓。虽然2018年Uber营收首超100亿美元,但2017年其营收同比增速高达106%,相比之下去年营收增速仅42%。用户增长也出现放缓迹象,2018年年底平台月活跃数为9100万,同比增长33.8%;而2017年该增速为51%。

路透社指出:“在增长速度放缓的同时,2009年就成立的Uber从来没有盈利过,同时又受到公司丑闻和同行业竞争激烈的负面影响。因此,这份招股书凸显了Uber距离实现盈利有多漫长。Uber自己也在文件中承认,预计在可见的未来运营支出会显著增加,可能不会实现盈利。”

但Uber认为,未来增长空间依然很大,以其运营的63个国家总人口41亿人计算,Uber目前9100万的用户数仅占2%;据估计,这63个国家2018年出行在30英里以内的总里程为4.7万亿,而Uber只对其中260亿英里提供了服务,渗透率不到1%。

软银为最大股东

谷歌母公司投资6年翻20倍

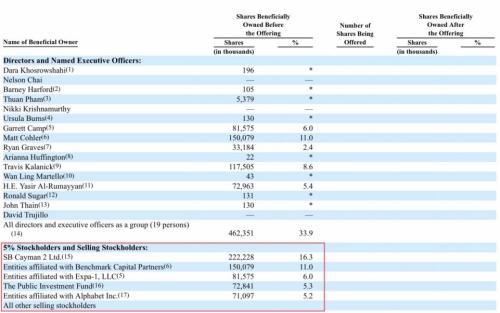

IPO申请文件披露了Uber主要股东信息,机构股东持股情况如下:

软银为其上市前第一大股东,持股比例16%;硅谷顶级风投机构Benchmark位居第二位,持股比例11%;沙特阿拉伯主权财富基金的公共投资基金持股5.3%;谷歌母公司Alphabet持股5.2%。

2017年末,软银斥资约90亿美元入股Uber,成为其最大股东。以1000亿美元估值和上市前持股比例计算,软银所持Uber股份价值约160亿美元,1年多时间投资回报率超40%。

据彭博报道,软银入股时获得Uber两个董事会席位,但随着美国针对外资投资的审查加强,软银派驻Uber的董事一直未能就位,直到去年底该事项才提交美国外国投资委员会(CFIUS)审查。上市后,软银可能会失去在Uber的董事会席位。Uber的公司章程也将调整,或修改与软银的协议。

Alphabet对Uber的投资始于2013年,彼时投资额为2.58亿美元,根据估算现在这笔持股价值约52亿美元,短短六年翻了20倍。

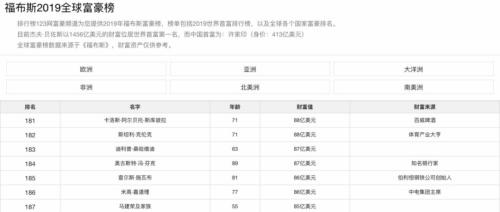

两年前被解职的Uber联合创始人兼前首席执行官TravisKalanick仍持有8.6%股份,位居第三大股东。Uber上市后其持股价值约86亿美元,或助其跻身全球富豪榜前200名。

2009年Kalanick帮助创建Uber,期间为Uber引入诸多投资者,筹集了数十亿美元资金。但2017年围绕Uber遭遇的一系列丑闻和纠纷,Kalanick最终与董事会和大股东发生冲突,被要求辞职,目前仅余公司董事会席位。此前Kalanick向软银出售了价值14亿美元的股票,变现了部分收益。

此外,Uber联合创始人GarrettCamp旗下基金子公司持股6%。不过据所透露的消息,此次Uber上市融资中包含部分老股套现,因此股东持股比例在上市后依然可能出现较大变化。而且在上市后至6个月禁售期满,随着股价波动,股东持股价值也会相应变动。

CEO公开信承诺

上市后将着眼未来长期利益

招股书中还附有Uber首席执行官DaraKhosrowshah的公开信。

公开信表示,Uber之所以成为一家成功的初创企业,归功于一些原因,例如强烈的企业家精神,我们甘冒其他人可能不愿意冒的风险,同时Uber也经历了一系列众所周知的失误。

之所以放弃原先稳定的工作,作为首席执行官加入Uber,Khosrowshah称因为Uber是一家千年不遇的公司,未来的机会巨大。

公开信称,如今Uber在全球行驶里程中所占比例还不到百分之一。在Uber业务可达的国家,只有一小部分人使用过我们的服务。而且当涉及到食品和物流等大型产业,以及未来城市流动性将如何更好地重塑城市时,我们仍然几乎没有触及皮毛。

Khosrowshah表示,成为上市公司,意味着我们对股东、客户和同事负有更大责任。我们尚未完成百分之一的工作,将着眼于未来,优化客户的幸福感和忠诚度,而不是出行的边际效益或交易增长。不会回避短期的经济牺牲,而是着眼于清晰可见的长期利益。