客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2020-09-07 10:05

![]() 5727

5727

![]() 6

6

收藏已收藏(0)

收藏已收藏(0)

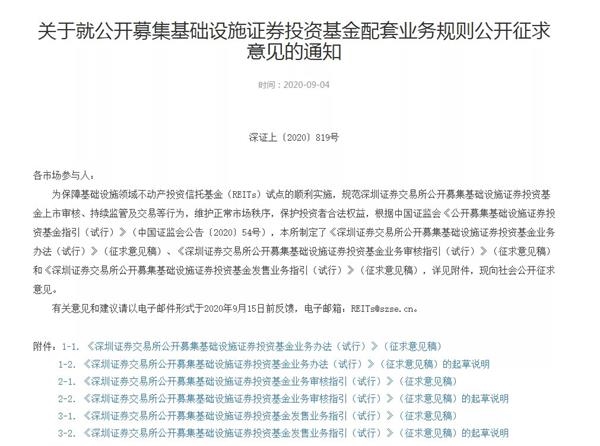

9月4日晚间,沪深交易所发布《公开募集基础设施证券投资基金(REITs)业务办法(试行)》,以及《公开募集基础设施证券投资基金(REITs)发售业务指引(试行)》,并向社会公开征求意见。

公募REITs业务渐行渐近。9月4日晚间,沪深交易所发布《公开募集基础设施证券投资基金(REITs)业务办法(试行)》,以及《公开募集基础设施证券投资基金(REITs)发售业务指引(试行)》,并向社会公开征求意见。同时,深交所还配套发布了《深圳证券交易所公开募集基础设施证券投资基金业务审核指引(试行)》(征求意见稿)。

据了解,目前沪深交易所层面已经为首批公募REITs的上市做足准备。以上交所为例,截至目前,上交所首批试点项目库和储备项目库都已有数十单项目,相关配套规则的制定工作已基本完成,技术系统也将于近期准备就绪。

据介绍,上交所的配套规则采用“2+1”模式,“2”是指基本业务办法和发售业务指引,“1”是指审核指引。

基本业务办法对标全业务环节规范,定位于解决产品存续期发行、上市、交易、信息披露及退市等一系列问题;发售业务指引主要借鉴IPO经验,规范哪些投资者可以参与网下询价,提高定价效率;审核指引定位于服务性质,侧重汇总此前发展改革委和证监会明确要求的条件,并整合前期ABS业务实践中的规范性要求。

“此前,证监会和发展改革委已制定了基本业务规则,这次上交所出台的相关办法和指引,相当于配套和细化。下一步,上交所会根据业务具体开展情况,进一步提供相关细则。”上交所相关人士表示。

值得注意的是,两个交易所在基本的《业务办法》中都对收购及份额权益变动做出了一些安排。比如,在要约收购方面,要求投资者及其一致行动人拥有权益的基金份额达到基础设施基金份额的30%时,继续增持该基础设施基金份额的,应当参照《上市公司收购管理办法》以及其他有关上市公司收购及股份权益变动的有关规定,采取要约方式进行并履行相应的程序或者义务,但符合《上市公司收购管理办法》规定情形的可免于发出要约。

“REITs产品上市之后,将来一定会和股票一样出现二级市场的收购和反收购,我们在制度上做了包括要约收购等安排,但是主要还是参照股票市场的一些规则,征求意见稿也希望能和市场进行一些沟通,希望市场能够针对这方面提出一些建议。”前述上交所人士表示。

据了解,按照“发起人-管理人-投资者”三位一体的方案,上交所对全国重点区域近100家有REITs项目资源的中央企业和地方国企做了多形式、多层次的培训座谈和走访跟踪,并召集60多家证券公司和基金公司开展多次座谈和培训交流。此外,上交所还召开了涵盖所有投资类型的投资者座谈会,全面了解各类资金对REITs的投资需求、障碍及对策。

上交所相关人士表示,还会推出一些业务配套安排,如技术层面准备,REITs和传统业务差异较大,需要新建交易系统,初步评估在10月份完成。上交所会配合发展改革委和证监会的工作,确保试点项目平稳落地。具体来看:

一是持续完善REITs相关制度安排。REITs同一般传统基金差异较大,目前仍处于征求意见阶段,仅有基本的框架性制度安排。随着REITs试点推进,以及资产的收购扩募,现有规则能否满足市场诉求,有待市场进一步反馈。

二是推动项目落地。现在已有部分试点项目和储备项目入库,但如何规范协议、捋清相关参与方职责,把优质项目真正变成未来可上市、存续期可运作的REITs产品,这部分工作还有待深入。

三是开展相关投教活动。REITs产品形式相对新颖,对投资者来说较为陌生,后续产品推广和投教活动的开展,将是推动REITs发展的重要一环。