客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

期货日报网

2019-04-19 14:02

![]() 21605

21605

![]() 54

54

收藏已收藏(0)

收藏已收藏(0)

宏观经济预期持续好转,流动性进一步放松空间存疑,2019年下半年债市转弱压力加大,债券市场对套保需求预计将出现提升。本文对利用国债期货进行套期保值的一般方法进行介绍和比较。

宏观经济预期持续好转,流动性进一步放松空间存疑,2019年下半年债市转弱压力加大,债券市场对套保需求预计将出现提升。本文对利用国债期货进行套期保值的一般方法进行介绍和比较。

国债期货主要套保方法为:久期中性法、基点价值法和收益率β法;三种方法各有优缺点。理论上通过收益率β法可解决不同期限收益率变化出现明显不同步的问题,但通过实际案例来看,收益率β表现相对不稳定的,其套保效果并未有明显优势。久期中性法和基点价值法套保效果差异不大,但从理论上来看基点价值法表现更优。

套期保值指的是通过在期货市场建立和现货相反的头寸,以锁定现货头寸远期价值的行为。国债期货套期保值就是利用国债期货的标的利率与市场利率高度相关,当利率变动引起国债现货价格或利率敏感性资产价值变动时,国债期货价格也同时改变。因此套保者可以根据对冲需要,决定买入或卖出国债期货合约的数量。通过期现两个市场,在收益亏损方面的相互抵消,锁定相关头寸的未来价格,从而降低资产的利率敏感性。

套期保值分为买入套保和卖出套保两种,理论上买入套保一般用于:计划在未来买入国债现券,但担心收益率会下行,在期货市场建立多头头寸,以对冲未来的买入成本;卖出套保一般用于:已经持有国债现券头寸,但预期收益率会上行,在期货端建立空头头寸,以对冲现券价值下跌的损失。但目前债券市场上,投资者普遍为债券持有者,因此卖出套保,即卖空国债期货来对冲现券头寸风险的应用空间明显高于买入套保。

现已上市的国债期货有2年、5年和10年期,但2年期合约自18年上市以来流动性表现一般,在套保上可能存在流动性风险。因此目前用5年和10年期国债期货对冲中长期利率风险可操作性较高。

国债期货套期保值具体流程分为:选择套保合约、计算套保比例、动态调整仓位和平仓结束套保。套保合约的选择一般根据所持有现券的久期进行匹配,此外由于期货存在换月到期的情况(目前期债上市合约为3、6、9、12四个月份),不同合约间存在流动性差异,一般情况下选择流动性最优的主力合约进行套期保值;仓位调整和平仓则通过市场行情的变化和现券头寸的调整进行操作。

对于套期保值而言,最核心的问题就是套保系数和动态仓位管理。目前常用的方法有:久期中性法;基点价值法;收益率β法。三种方法各有优缺点,下文将会对着三种方法进行对比研究。

将现券组合和国债期货价格的变动用久期(一般采用修正久期)来代替,因此当待套保债券和期货合约久期可以完全对冲时,则价格波动风险也可以对冲,其中期货合约的久期指的是CTD券的久期,现券采用全价。具体套保比例计算如下:

由于久期修正法是采用久期代替价格,因此但价格波动幅度过大,久期发生明显变化时可能造成过度套保或套保不足。此外由于被套保券和CTD券存在期限不一致的情况,当收益率曲线出现不同步的情况时,套保效果将受到影响。

以2016年11月以来的“债灾”为例。假设在11月29日对总面值1亿的160010.IB进行卖出套期保值,中债全价100.1091元,修正久期8.0725年,则现券价格*现券久期B=100.1091*108/100*8.0725;用T1703合约进行套保,结算价为98.99元,其CTD券为160025.IB,修正久期为6.2423年,转换因子为0.9874,则期货合约价格*CTD久期D=98.99*106/100*6.2423。最终套保比例为:B/D≈131,即需131份T1703进行卖保。

假设12月20日结束套保,160010的全价为96.4476,T1703的结算价为94.755,期间保证金率2%,所需保证金约259万左右,套保损益如下表:

基点价值指利率变动一个基点,债券价格变化的幅度。通过使被套债券和国期货相基点价值相等来进行价格风险对冲。其中期货合约的基点价值采用CTD券的基点价值/转换因子(CF);期货合约的久期依旧采用CTD券的久期。具体套保比例计算如下:

相较于久期中性法,收益率大幅波动并不会对套保效果产生影响,但基点价值同样会受到收益率曲线变化不同步的影响,因此其套保效果也会受到此影响。

同样假设以2016年11月29日用T1703合约对总面值1亿的160010.IB进行卖出套期保值为例,则1张现券的基点价值为100.1091*8.0725/100=8.081;1张CTD券的基点价值为99.4676*6.2423/100=6.2091。最终套保比例为:8.0813/(6.2091/0.9874)∗(106/104)≈128,即需128份T1703进行卖保。

同样假设12月20日结束套保,所需保证金约250万左右,套保损益如下表:

一般来说,久期中性法套保比例会高于基点价值法,其产生的原因是修正久期对应的国债价格是全价,而国债期货在交易时采用的是净价,因此在计算过程中会出现一定程度的偏高。从理论上上来看,基点价值法误差更小,但从套保损益情况来看,修正久期法表现略好于基点价值法,但差异有限。

久期中性法和基点价值法在收益率曲线不同步的情况下,其套保效果均受到影响。且从实际情况来看,长短端收益率变化不一致的情况较常发生。收益率β法是通过假设待套保现券的收益率与CTD券变动时遵从线性关系:

并利用被套保债券的收益率和CTD券收益率的历史数据,通过简单的回归方程算出β,再推算出套保比例。其对各期限收益率非平行变动带来的问题存改善。具体套保比例计算如下:

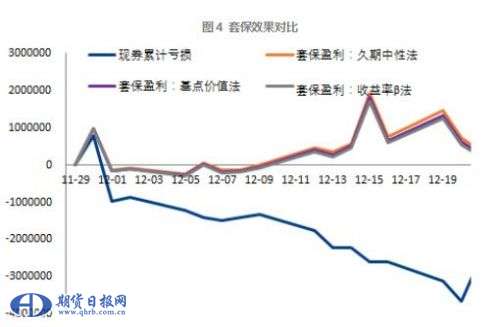

采用上述三种套保方法在相同情况下进行套保,其套保效果如下图:

由上图可看出,上述三种方法的套保效果差异不大,且久期中性法和基点价值法计算过程更为便捷,综合考虑理论准确度和实际效果,基点价值法表现更优。