客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

华尔街见闻

2019-05-07 14:07

![]() 7551

7551

![]() 44

44

收藏已收藏(0)

收藏已收藏(0)

除市场中的“常规”解读外,我们认为还可以从流动性传导的角度对中小银行较低准备金政策进行理解。

摘要

除市场中的“常规”解读外,我们认为还可以从流动性传导的角度对中小银行较低准备金政策进行理解。

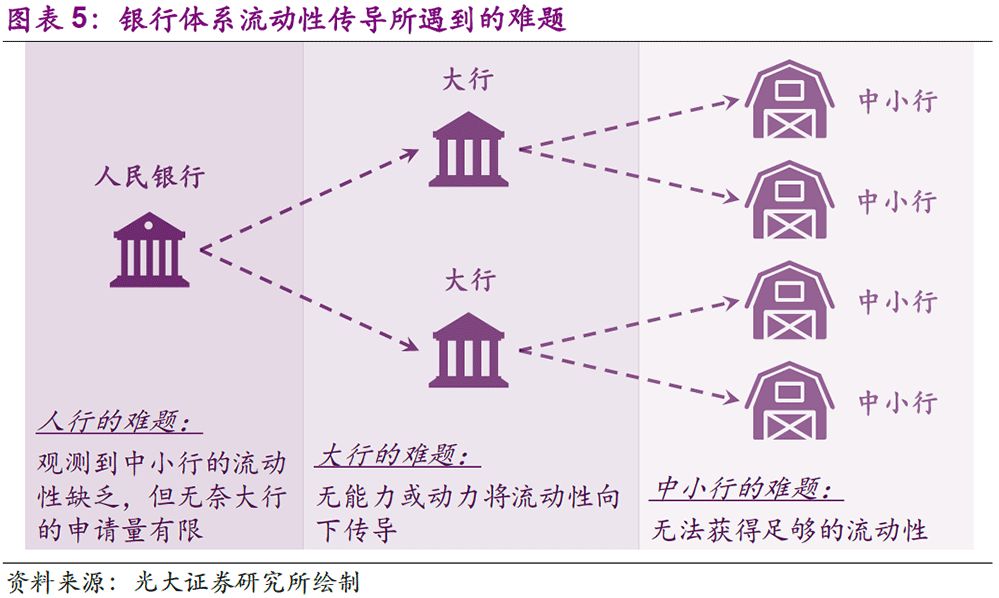

当大行“做桥”的客观能力或主观意愿受限时,就有可能造成资金在金融体系传导受阻,形成“大行钱多,小行钱荒”的情况。

我们发现,人民银行采用了“扩大操作对象范围”和“重构流动性通路”两种方式去解决这个问题。

6日公告的较低准备金框架亦具有“重构流动性通路”的功能。

1、从流动性传导的角度理解较低准备金框架

5月6日人民银行宣布将对一些中小银行实行较低的优惠存款准备金率后,市场对该政策进行了相对充分的解读。市场中的这些看法主要集中在两个领域:一方面,该政策释放了约2800亿元的长期限低成本资金,有利于债券市场;另一方面,该政策释放的资金全部用于发放民营和小微企业贷款,有利于破解民营和小微企业融资难融资贵的问题。我们对这两方面的看法持赞同的态度,此外我们认为还可以从流动性传导的角度对中小银行较低准备金政策进行理解。

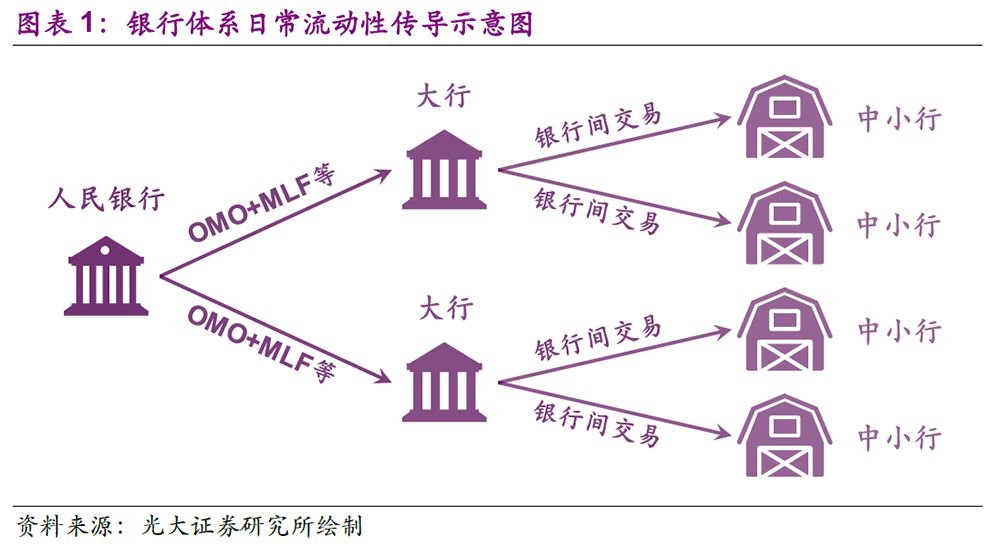

在银行体系日常的流动性传导中,人民银行是资金的最初供给方,其通过OMO等工具向银行体系供给流动性。大行从人行融入资金后,留足自己所需部分后将剩余的流动性向处于下游的中小银行融出,并在这个过程中赚取资金融出与融入之间的利差。我们形象地将大行的上述行为称之为“做桥”,其作用是将流动性从人行传导至中小行。

但是在实践中,大行“做桥”的功能有可能受到一些因素的阻碍。例如,LCR、LMR等流动性指标会在客观上降低“做桥”的能力;人行资金利率与市场资金利率之间的倒挂会在主观上降低 “做桥”的意愿。

2、LCR、LMR等指标会在客观上降低 “做桥”的能力

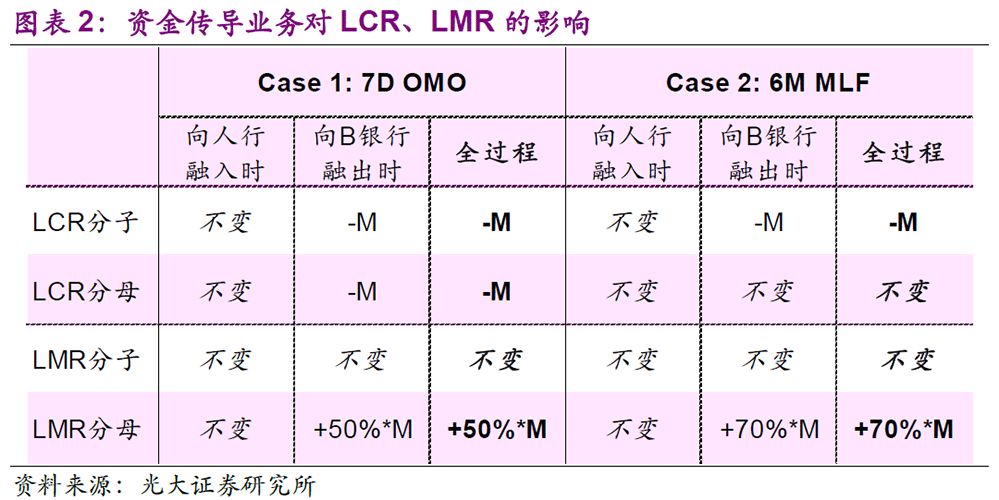

正常的资金传导业务是银行间市场资金传导链条中合理的组成部分,并不会影响过桥银行的超储水平,但是依然会对LCR和LMR等指标造成负面的影响。为了简化讨论,我们假设这样的情景:A银行是交易商,通过OMO获得M亿元的7D资金,并于当日通过7D回购(质押式)融出给B银行,A银行向人行提供一级高质量流动性资产(HQLA)储备作为押品。(在后文的讨论中,我们将交易商等处于流动性上游的银行称为A银行,将处于下游的银行称为B银行。)上述过程可以分成两步:

第一步:从人行融入。在这个过程中,A银行LCR和LMR的分子和分母都不会发生变化。

第二步:向B银行融出。此时A银行的HQLA会降低,因此LCR的分子减少M亿元;由于7D后回购到期,因此LCR的分母也会减少M。此外,A银行的资金运用增加,所以LMR的分母会扩大50%×M亿元。

也就是说,如果A银行的LCR大于100%,则这笔资金过桥会提高LCR,反之是降低。但是,无论LMR处于什么状态,这笔业务都会降低A银行的LMR。

在上面这个例子中,A银行的融入和融出期限都是较短的。事实上,即使A银行选择更长的融入和融出期限也无法避免对LCR和LMR造成影响。我们将上面的情景改为“A银行得到M亿元的6M MLF

,并通过6M的回购出给B银行”。在这个情景中,LCR的分子会降低M亿元,LMR的分母会增加70%×M亿元,这两个指标均会降低。因此,当LCR、LCM等指标紧缺时,大行通常会选择降低“做桥”的规模以优先保证本行的指标不出问题,其结果是加大了下游银行的流动性压力。

注:LCR=流动性资产/未来30日内资金净流出×100%。LMR=加权资金来源÷加权资金运用。对于买入返售项下的资金运用,剩余期限≤3个月的,折算率为50%;剩余期限为3-12个月的,折算率为70%。

3、利率的倒挂会在主观上降低 “做桥”的意愿

一般情况下,大行在资金市场“做桥”主要是为了赚取经济利益,即资金融出和融入之间的价差。但是自从18Q3以来,DR007

与7D OMO逆回购利率之间的利差快速收敛,并于19Q1出现了小幅倒挂。

更为不妙的是,大行在融出7D资金的同时还会融出大量1D品种,而1D品种的利率更低。事实上,在今年的大多数时间内,DR001都低于7D OMO逆回购利率。此外,如果大行没有将资金顺利融出,则只能获得0.72%的超额准备金利息收入。因此,市场利率与政策利率间利差过薄或是倒挂都会使大行在经济上不划算,降低其为下游机构“做桥”的意愿。

4、较低准备金框架有助于解决上述问题

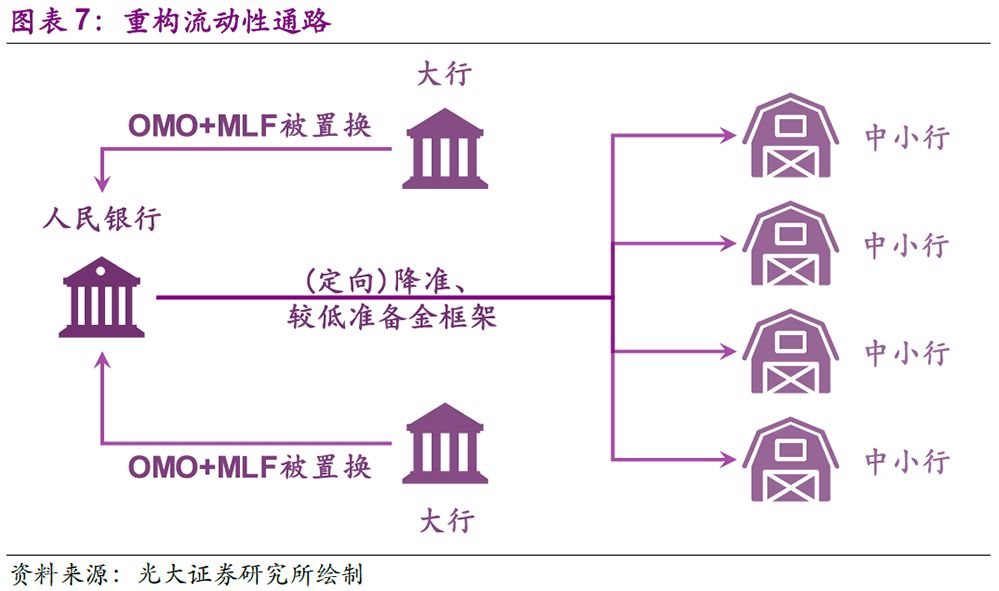

如果大行“做桥”的客观能力或主观意愿受限,那么就有可能造成资金在金融体系传导受阻,形成“大行钱多,小行钱荒”的情况。我们发现,人民银行采用了“扩大操作对象范围”和“重构流动性通路”两种方式去解决这个问题。很显然,5月6日公告的较低准备金框架亦具有“重构流动性通路”的功能。

一方面,人民银行扩大了自己的操作对象范围。在OMO业务上,人民银行将更多的中小行、非银机构纳入一级交易商。2015年,OMO一级交易商仅有46家,而今年已经扩充至49家。同时,人民银行创设了SLF

、MLF、TMLF

等工具,这些工具所对应的操作对象更为广泛。其中,SLF的对象主要为政策性银行和全国性商业银行;MLF的对象为符合宏观审慎管理要求的商业银行、政策性银行;TMLF的对象为符合相关条件并提出申请的大型商业银行、股份制商业银行和大型城市商业银行。

另一方面,人民银行进行了流动性通路的重构。降准、定向降准、较低准备金框架可以将流动性直接赋予中小行,降低其对于大行来源资金的需求并缓解由此而来的一些问题。从某种意义上讲,这相当于人造了一条银行间市场的资金传导通路,使得银行体系的流动性分配更为均衡。

5、风险提示

外部冲击的幅度具有较大不确定性,这也加大了未来货币政策的不确定性。

本文来源:张旭,华尔街见闻专栏作者,原文标题《【光大固收】从流动性传导的角度理解较低准备金框架》。华尔街见闻对文中时间表述有微调