客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络

2019-07-25 14:56

![]() 37744

37744

![]() 49

49

收藏已收藏(0)

收藏已收藏(0)

投资没有圣杯。

第一,投资没有圣杯。

用金字塔还是用其他软件平台确实可以帮你更好地实现交易策略,但不管用金宽量化、金字塔还是其他软件都不可能帮你做出任何时候都低回测高收益的完美策略,如果能有这种策略的话说实话就已经打败市场了,把市场里的钱赚光了。

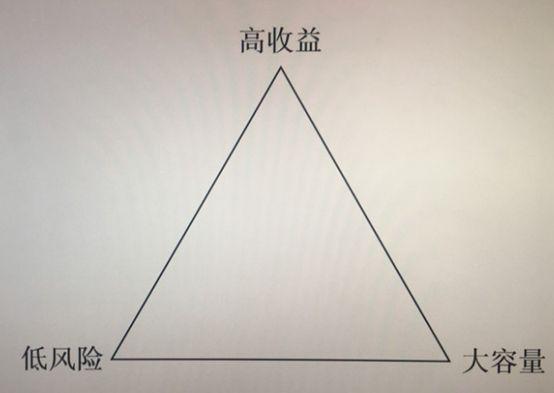

投资中著名的“不可能三角”,你做出了策略又是高收益又是低回撤又是大资金容量是不可能的。高收益低回撤可以但是资金容量一定小,要是高收益大容量也可以,但是风险一定大;低风险大资金也可以,但收益低。

图一:投资中的“不可能三角”

“不可能三角”是很多策略研发初学人员在最开始做量化交易很容易犯的错误,因为每个人都想达到完美的境界,都想开发出又赚钱回撤又小资金容量又大的策略,但现实中是不可能的,只能做平衡和取舍。

个人投资者要舍掉大容量,能容纳几千万人民币的策略对大多数已经足够了。做出高收入低风险小资金容量的策略是很多个人投资者的选择。通过金字塔和金宽量化有些有能力的投资者应该有机会可以开发出策略。

对于基金管理公司也是一样的,很多了解私募基金、公募基金的投资者喜欢知道市场里有明星效应,今年是哪个明星公司哪个私募冠军就受到市场的追捧,但实际上世界上没有任何公司、任何基金公司在任何时候都实现很高的盈利,任何策略都有盈利的时候、回测的时候,任何基金产品都有盈利的时候,回撤的时候,不可能有神话,中国历史上真正的神话也就徐翔一个人。

举一个国外的例子,长期资本管理公司。长期资本管理公司几个创始人都比较牛,一个是著名的经济学家Robert C.Merton,还有做期权比较了解的布莱克斯科尔斯期权模型的Myron Shcholes。他们都是诺贝尔奖获得者,一起做了长期资本管理公司。

在前四年长期资本管理公司的曲线基本是回撤很小,一路向上,当时是华尔街最闪耀的一颗明星。但是到了第五年的时候他们出现了很大的问题,公司立马出现了99%以上的亏损,公司立马出现了资不抵债,当时还惊动整个美国金融界,当时美联储对要不要对他进行救助还进行了长期的争论,大家感兴趣的话可以搜一下这个公司的例子,对每个做投资的人都应该了解。

蓝色是长期资本管理公司曲线,黄色的是道琼斯曲线,浅黄色的是美国国债的曲线。可以看到前四年历长期资本管理公司创造了神话,但第五年神话立马破灭了,这个市场上没有真正很厉害的神话。

包括最近1、2年大家讨论很多的茅台,都觉得茅台是最近A股历史上最好的股票,过了1000要到2000。但大家仔细看一下茅台在国家发反腐的时候茅台整整一年半时间跌了差不多接近50%。所以茅台这种最好的股票在历史上也许一年半的时间连续下跌,跌幅达到50%。

国外都说亚马逊股票好,但其实亚马逊在历史上也出现了90%左右的股票跌幅。不管哪支股票都不能实现长期的特别大的赚钱,中间有很大的回撤。同样自己做策略中间可能也有很大的回撤,这是正常的事情。

第二,做投资人最重要的是盈亏比和抗风险能力。

盈亏比简单来说就是要赚3块钱冒1块钱的风险,1比3的盈亏比,或者冒1块钱的风险赚3块钱,3比1的盈亏比。3比1盈亏比是优秀的,但对我而言我认为2比1的盈亏比已经很不错了,做策略研发不能光看策略的收益率、风险和回撤,要综合看策略盈亏比。

巴菲特有句话说的非常好“投资最重要的是永远不下牌桌”,用期货行业的话来说是只要你永远不爆仓,你永远都能等到行情。期货市场每一年都有行情、明星品种,包括这一段时间的铁矿和黄金,每一年都有明星产品,包括去年的原油、苹果。

对个人投资者来说只要你能够做到不爆仓,一直在行业里稳健运作。对基金经理人来讲永远不到碰到止损线预警线,基金产品要尽量保持在1.0以上,你总会等来行情,只要能等来行情最终大多都是盈利的。

在去年的时候有一个国外做期权很出名的人,他写了很多期权交易的书,公众号写了一篇文章“那个写书教你做交易期权的人爆仓了”,他是做天然气看涨期权的卖方,简单来讲就是如果天然气期货在短期内不出现暴涨他可以稳定地收取期权的费用,所以他的策略在过去整整十年的时间几乎每年都是年化30%收益率,收益率非常非常惊人。

但就是在去年,天然气一天之内涨了22%,他的期权卖方亏的倾家荡产。期权的卖方是风险无限大,期权的买方是收益无限大。他做期权卖方在市场没出现极端风险的的时候每年都是30%的年化收益,一旦出现极端风险立马就倾家荡产,几十年的积累化为泡沫。

平时做投资、交易除了考虑策略的盈利和亏损情况,更重要的是要规避风险,永远不下牌桌,能做到这一点就不会太差。

第三,耐心和等待是投资成功的关键。

巴菲特是我最近看的比较多的投资家,虽然我们做的不是同一类的做法。巴菲特谈到最多的话就是要等待,要有耐心,要找又长又湿的长下坡把雪球慢慢滚下去。

我从2010年做交易到现在做了十年了,在2013年当时国内商品期货很不好做,所以在2013年有接近8个月的持续回撤,大家想想8个月不赚钱是很难受的。2015年大宗商品底部“V型”反转,所以2015年净值波动非常大,有很多投资人提出了疑问;但2016年是CT策略比较好做的时候,但从2017年四季度一直到2018年10月份左右,整整一年左右的时间高点进来的投资人没赚钱。

这样证明我们的策略是不行的吗?不是,2018年10月份又历史升高,主要是原油系下跌带来的利润,经历过差不多十年的时间我们自身的职业生涯经历过非常多的回撤,有的回撤幅度大,有的回撤周期长,但最终能坚持长期稳定盈利的策略总是会资金新高的。

最近是八年多时间实现了7.5倍的复利,但基本没有投资者能跟我们一起走下来这条路,中间都是来了无数人走了无数人,只有我们自己慢慢扛下来了这条路。

无论是个人投资者还是机构投资者都会经历职业生涯中很多很多的坑,有的坑是幅度大,有的坑是时间比较长,但是只要你做的策略是长期稳定盈利的,被市场被历史已经检验过的,只要坚持下去应该是有不错的效果,不要想着自己策略研发下来立马实盘立马赚大钱,我的分享就到这里。

来源:6月29日上海直达软件和香港易达控股科技联合主办,上海金之塔协办的“全球量化策略高峰论坛”。

主讲:成也基金量化投资总监 张展