客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

券商中国

2019-04-11 15:45

![]() 11218

11218

![]() 31

31

收藏已收藏(0)

收藏已收藏(0)

近期,监管正在研究“松绑”A股公司分拆子公司上市科创板的消息不胫而走,点燃诸多上市公司热情。不过,在市场兴奋之时,也有公司因提前“官宣”而招致监管函。

分拆子公司登陆科创板,在A股市场正蠢蠢欲动。

近期,监管正在研究“松绑”A股公司分拆子公司上市科创板的消息不胫而走,点燃诸多上市公司热情。一时间,分拆子公司投奔“科创板”成为A股市场的新热度。不过,在市场兴奋之时,也有公司因提前“官宣”而招致监管函。

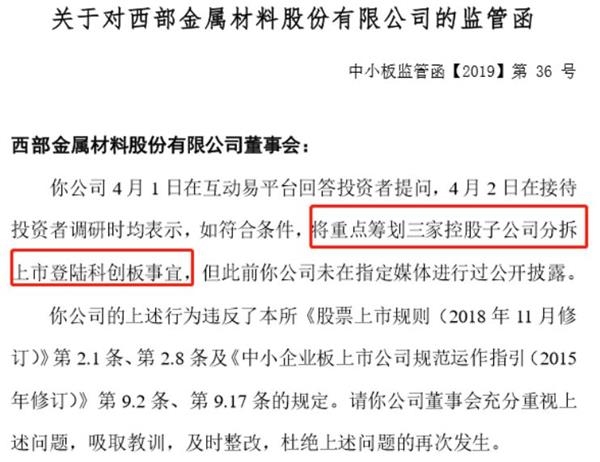

4月10日,深交所向西部材料出具监管函。监管函显示,西部材料通过互动易平台、投资者调研的方式,透露筹划三家控股子公司分拆上市登陆科创板事宜,且此前未在指定媒体进行公开披露。交易所认为该行为违反规定,要求董事会及时整改,杜绝该问题再次发生。

受此影响,4月1日至9日,6个交易日内,西部材料大涨32.52%。不过在收到深交所监管函后,西部材料10日大跌8.43%。

受监管“松绑”A股公司分拆上市的利好消息影响,近期多家上市公司均传出拟分拆子公司赴科创板上市的消息,西部材料正是其中之一。

在4月2日接受中信证券的调研时,西部材料表示,目前公司三家控股子公司西诺公司、菲尔特公司、天力公司的股份制改制工作已完成,下面将进一步完善公司治理结构,如符合条件,分拆上市登陆科创板,是要重点筹划的内容。公司将密切关注分拆上市具体政策的细化和明确,积极做好内部沟通和决策程序,为未来资本运作奠定基础。

受此影响,4月1日至9日,6个交易日内,西部材料大涨32.52%。

而在4月10日,深交所对西部材料下发监管函,认为公司在未经公开披露的情况下,透露筹划控股子公司分拆登陆科创板的消息,违反相应信披规定。要求董事会充分重视该问题,吸取教训,及时整改,杜绝上述问题的再次发生。

同日,由于连续两个交易日(4月8日-4月9日)收盘价格涨幅偏离值累计达到20%以上,西部材料发布股票异常波动公告。针对股票异常波动,西部材料认为,近期媒体发表公司筹划三家子公司登陆科创板等多篇文章,可能对股票价格产生较大影响。

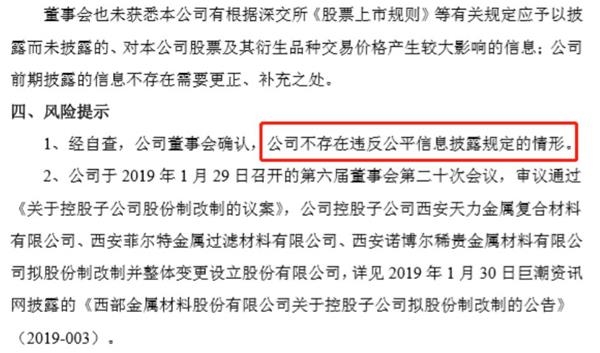

在公告中,西部材料对监管函所指内容也进行了说明:经自查,公司董事会确认公司不存在违反公平信息披露规定的情形。西部材料表示,早在1月29日,西部材料就已发布三家子公司拟进行股份制改制的公告,并在改制完成后进行公告披露。

此外,在风险提示中,西部材料表示,由于分拆上市的具体政策尚未明确,以及公司的控股子公司能否达到科创板发行上市的条件还存在不确定性,敬请投资者注意投资风险。

在分拆子公司投奔“科创板”成为A股市场的新热度之时,有此打算的公司绝非仅西部材料一家。4月9日,东港股份发布关于控股子公司股份制改制的公告,“官宣”优先考虑申请科创板上市的消息。

东港股份称,东港瑞云系公司的全资子公司,该公司所开展的档案存储及电子化业务发展状况良好,近年来销售收入及净利润增长较快,在行业内具有较强的竞争实力。对其进行股份制改制的目的在于充分利用国家资本市场的新政策,在符合单独上市条件时,申请在国内A股单独上市融资,优先考虑在科创板申请上市。

而对于分拆上市的政策,多家上市公司表示期待。4月10日,岭南股份在投资者互动平台上表示,公司子公司恒润集团收到了科创板企业信息收集表,并与相关部门商讨相关事宜。由于分拆上市相关细则还未正式出台,公司将视具体情况尽力促成恒润集团的拆分上市。此事项存在一定的不确定性。

在科创板“影子股”热度下降后,投资者自然不会错过对科创板“预备役”的关注。在互动易平台上,频频有投资者向上市公司发起提问,希望得知分拆子公司科创板上市的最新进展。

不只个人投资者,在上市公司接受机构调研时,“是否有分拆子公司科创板上市计划”也是多家机构关注的重点。例如,在近期调研中,神州数码、爱朋医疗、星网锐捷、众生药业等十余家上市公司均被问及控股子公司是否考虑科创板上市。

其中,神州数码表示,“我们密切关注科创板的发展,在相关政策和条件允许下,会积极推进相关工作。但这不是公司当前工作重点。”爱朋医疗则矢口否认,直接称“目前尚无此计划”。星网锐捷则称,“这要考虑两方面的因素,一是是否符合相关政策,二是子公司是否满足相关条件,如果有符合条件的,公司会支持。”这三类回答基本可以涵盖当前上市公司对于分拆子公司上市的意愿和态度。

而在上市公司通过机构调研和互动易频繁“放风”时,这一行为陆续被监管纠正。除西部材料外,此前银邦股份在互动易平台“主动”透露公司正在探讨参股公司飞尔康在科创板上市的可能性,同样被交易所下发监管函。

此外,与主动放风的公司不同,中储股份近期遭遇子公司“被申报”。4月3日,中储股份发布澄清公告称,子公司中储智运目前无申报科创板计划。

正如部分上市公司在调研交流时所提及的,政策问题仍是A股公司分拆上市所面临的鸿沟之一。

早在创业板启动之时,市场曾传出消息称,已上市公司可分拆子公司在创业板上市。不过,在随后的保代培训会上,这一消息被明确否认。证监会强调,将从严把握甚至不鼓励上市公司分拆子公司到创业板上市。

而在科创板横空出世之际,多项上市规则面临修改重建,分拆上市政策也被认为将迎来“松绑”。除了现有IPO项目、新三板公司“改道”、美股港股公司回归外,上市公司旗下具有实力的子公司分拆也被认为是科创板项目可能来源之一。

此前科创板相关制度文件集中落地之时,业内就已嗅到A股分拆上市的先机。根据证监会发布的《关于在上海证券交易所设立科创板并试点注册制的实施意见》,达到一定规模的上市公司,可以依法分拆其业务独立、符合条件的子公司在科创板上市。不过,对于“一定规模”、“业务独立”、“符合条件”等条件,尚未有具体细则进行解释。

对于拆分子公司上市门槛条件,业内多有传闻,如“上市公司(母公司):上市满5年、3个月平均市值大于150亿、3年合计扣非净利润大于10亿”、“分拆上市主体(子公司)业务有别于原上市公司的主营业务,分拆主体业务净利润占原公司比例小于50%、净资产小于30%”等。不过,相关传闻并未得到监管部门的证实。

东方证券研究报告指出,当前A股分拆上市的法律法规尚未明确,在关联交易、业务独立性等监管态度上较为严格,且仅允许放弃控股权的广义分拆上市。考虑到科创板为A股公司子公司分拆上市打开了通道,因此监管细则后续有望进一步完善、明确和放开。

由于科创板的推出有望对现有上市公司分拆子公司上市的政策做进一步明确和放开,允许部分高新技术产业和战略性新兴产业的资产分离出来单独上市,有利于丰富科创板的群体层次。同时对于一些布局科技创新业务、盈利稳定的上市公司有望带来估值方面的提升以及融资渠道方面的扩展。

业内资深分析人士表示,分拆上市对于上市公司及子公司而言有多重好处:一是能够拓宽融资渠道,在满足子公司的融资需求时也能改善上市公司财务的状况;二是有利于对子公司管理层进行激励;三是能够提升上市公司市场价值,并对旗下具有成长性的业务进行价值重估。