客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

新浪自媒体综合

2019-04-13 17:32

![]() 26083

26083

![]() 137

137

收藏已收藏(0)

收藏已收藏(0)

过于相似的两家公司撞在一起,不得不让人们揣测他们之中是否会有一家会被PK下来。

清明假期刚刚结束,科创板就又迎来一批新公司,其中两名发行人真可谓是棋逢对手,不仅主营业务相似、选取的上市指标一致、就连申报材料的受理日期也在同一天!他们就是杭州安恒信息技术股份有限公司(以下简称“安恒信息”)和山石网科通信技术股份有限公司(以下简称“山石网科”)。

从科创板网站的披露信息来看,安恒信息与山石网科聘请的中介团队均出自一流机构,两名发行人背后又分别有阿里和奇虎撑腰。虽从理论上来说,科创板IPO并没有名额限制,但是过于相似的两家公司撞在一起,不得不让人们揣测他们之中是否会有一家会被PK下来。

接下来,就一起看下安恒信息与山石网科孰强孰弱吧!

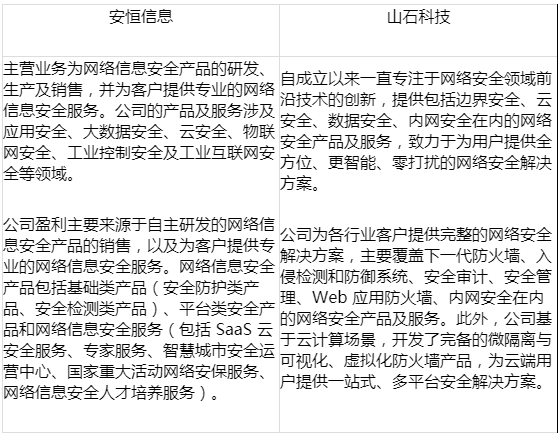

乍看之下,外行人很难从二者的业务描述中提炼出明显的差异点,那么再来看下报告期内两家公司的收入构成情况吧。

安恒信息

山石网科

虽然两家公司定义自身产品大类的名称各有不同,但是通过浏览招股书中产品的具体描述可以发现,安恒信息与山石网科都是为客户提供网络安全解决方案,且各产品的核心功能主要围绕在网络防护、监测、管理等方面。另外,两家公司在其产品的具体描述中不约而同地将“云产品”单独列示,借此凸显自身的“云技术”水平,为科创板上市加分。

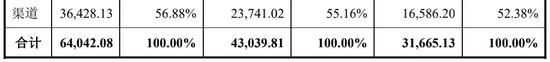

销售模式方面,安恒信息与山石网科均存在直销和渠道两种方式。但相比之下,报告期内安恒信息的直销规模显著高于山石网科。

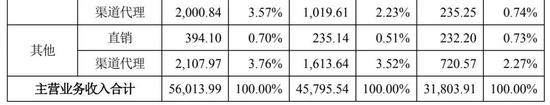

科创板招股书的一大特色就是要求撰写申报企业的科技创新性。近日,网上已有保代整理了最近申报的57家科创板项目对于科技创新性的描述,并对阐述方式进行了归类,主要包括:硬核技术型、国家需要型、国内翘首型、专利狂揽型、重大项目型、获奖狂揽型、知名客户型等等。有兴趣的读者可以自行搜索该文章。

回到本文的两家公司,看看他们是怎么阐述自身的科技创新性的。

安恒信息的阐述平实易懂,初步可以归类为专利狂拦型和国内翘首型公司。山石网科则夹杂大量专业名词,读起来略显生涩,小二推测其属于获奖狂揽型和重大项目型公司。

报告期内,安恒信息前5大客户情况如下:

由上表可知,报告期内,安恒信息的客户中仅新华三技术有限公司的收入比重曾突破过5%,该公司是紫光旗下新华三集团的全资子公司,新华三集团的主要业务是为客户提供整套的数字化解决方案。从报告期内前5大客户来看,安恒信息的大客户基本为知名企业或政府机关,且前5大客户的收入总额比例始终徘徊在10%~15%之间,不存在客户集中的情况。

再来看山石网科报告期内的前5大客户情况:

相比之下,山石网科则是另外一种“画风”。报告期内,佳电(上海)管理有限公司始终是公司的第一大客户,且前5大客户的收入比重呈上升趋势,至2018年度已接近85%,属于典型的大客户集中现象。从招股书披露的信息来看,包括佳电在内的神州数码(15.950, -0.36, -2.21%)、英迈国际和上海华盖等大客户均为山石网科的总代理商。山石网科在其招股书中强调其采取渠道代理模式的主要原因为:1)终端用户的行业和地域分布较为分散,厂商难以通过自建的营销体系实现用户的全面覆盖,渠道代理商的存在便于公司对终端用户的开发维护;2)渠道代理商的存在可以在一定程度上规避企业的资金风险。

安恒信息则在其招股书中称,随着公司业务规模不断增长,公司产品及服务销售区域广阔、客户相对分散,为了更好地服务客户、开拓市场,公司快速扩大销售人员团队,报告期内销售人员数量快速增长,截至2017年底共有销售人员287名,较2016 年底增长36.02%,截至2018 年底共有销售人员388名,较之2017年底增长35.19%。

读到这里,小二的第一反应是安恒信息的直销规模较大,因此会导致销售费用较高。而山石网科侧重渠道代理,销售费用应当较低。

可当小二特地去比较两家公司报告期内销售费用占收入的比重时,结果却有些出乎意料:

虽然山石网科的直销金额仅占其收入总额的1成左右,但销售费用规模却和安恒信息不相上下(2018年度,后者的直销收入金额是前者的4.7倍左右)。根据山石网科招股书中的说法,渠道代理模式下,最终客户一般由公司与渠道代理商合作获取,公司最终客户地域分布较广,为更好的开拓业务及服务客户,截至2018年12月31日,销售市场人员403人,销售人员薪酬、业务招待费和交通差旅费较高,同时,公司设立分支机构需要支付租金,导致销售费用占营业收入的比例较高。

由此看来,截至2018年末,两家公司的销售人员人数基本接近,从而导致销售费用也相差无几。但让小二费解的是:尽管销售团队规模相近,但为何山石网科的直销规模却远远落后于安恒信息呢?

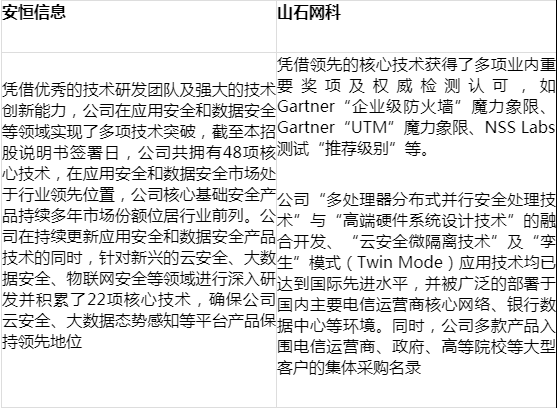

从资产和收入规模角度来看,截至2018年末,安恒信息的体量要超过山石网科近20%。

盈利方面,安恒信息和山石网科的业绩趋势简直是对“孪生兄弟”,不仅仅是营业收入及净利润,就连归母净利润及扣非后归母净利润也大致保持在同一量级,相似程度实在令人惊叹。

毛利率方与净利率方面,由于山石网科近9成收入来自渠道销售,且招股书中未单独披露直销毛利率,因此本文为简化操作,将其综合毛利率作为渠道毛利率列示。从结果上来看,二者报告期内毛利率和净利率基本保持在同一水平。

根据安恒信息招股书中整理的同行业毛利率水平来看,报告期内山石网科的毛利率水平要略高于同行业。

经营活动现金流量净额方面,安恒信息显著优于山石网科。小二初步判断是由于安恒信息的客户质量较好且直销业务规模较大,因此回款周期较短且相对稳定。但山石网科糟糕的现金流量是否还意味着两家公司的市场地位存在差距呢?或更直接一点说,两家公司的技术和口碑是否存在一定差距呢?