客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2019-06-03 09:20

![]() 8245

8245

![]() 0

0

收藏已收藏(0)

收藏已收藏(0)

国内供给充裕,建议投资者沽空为主,主要的风险是天气灾害。

走私挤占国产糖,现货压力大

由于过去四年国内的糖价格显著高于巴西和泰国的食糖价格,国内食糖走私非常猖獗。仅仅在2018年,国内海关查处的走私糖达到11万吨,而全年走私糖总量预计在200万吨左右。因为按照此前90%的进口税计算,配额外的巴西、泰国糖进口到中国的利润超过500左右,导致2018年进口量增加。2018年1—12月份全国累计进口食糖280万吨,比上年同期增加51万吨,增长22.24%。走私加上进口合计480万,而国内产量为1060万吨,而国内总消费为1500万吨。走私大量补充了国内供给,现货价格压力较大。

2018/2019榨季国内食糖将增产至1070万吨,而国内的消费常年在1450万—1520万吨之间波动,这个中间大概400万吨的缺口主要由三个方面来弥补:第一是每一榨季国内甜菜糖和甘蔗糖的产出,今年国内预计总产出在1070万吨;第二是国储方面的补充,在2016/2017榨季放储120万吨之后,截至目前国储糖库存预计还有650万吨以上,国内已经连续五个榨季没有收储,库存增长主要来源于每年固定的古巴糖进口。2017/2018榨季我国没有放储,2018/2019榨季在国产糖小幅增产情况下,当前价格国储糖没有投放的条件,但因保质期问题不排除部分轮库;第三个是榨季的结转库存,2017/2018年度我国食糖结转库存是745.8万吨,其中工业结转库存141.04万吨,考虑还有一部分商业库存,因而推测国储库存还有超过650万吨,这是压制糖价的最主要因素。

从收储成本考虑,国储糖不宜投放;另外,国储糖收放主要以调节供需平衡和稳定物价为目的。国储糖投放不会以打压糖价为目的,不过考虑到保质期等因素,不排除有轮库可能。在新榨季供应依然充足,国储糖抛储的可能性非常小。

全球食糖供应充足

印度为全球第一大产糖国。印度2018/2019榨季糖产量为3300万吨,较2017/2018榨季增加50万吨,但较前次预估大幅上调230万吨。产量预估上调主要因本榨季印度北部的产糖率大幅高于上榨季,而包括马哈拉施特拉邦和卡纳塔克邦在内的主产区的产糖率也同比偏高。考虑到2018/2019榨季印度期初糖库存为1070万吨,并预计本榨季将产糖3300万吨,国内消费量2600万吨,预计出口300万吨,本榨季期末库存将达到约1470万吨。因为印度目前政府支持蔗农,印度的甘蔗种植面积依然增长,预计2019/2020年度印度食糖产量提高至3400万吨。

巴西为全球第二大产糖国。巴西的产糖量根据糖醇价格比寻找均衡,目前巴西甘蔗制糖比为36%,远低于50%的平均水平,预计2019/2020年度巴西食糖产量预估提升至3100万吨,高于2018/2019年度的2913万吨。

目前主要担心厄尔尼诺对甘蔗生长造成影响,但全球食糖的库存很高,且印度急于出口去库存,原糖价格上涨压力很大。

消费增速或低于1%

全球的食糖消费增速为2%,而中国的食糖消费增速为3%,年消费量约为1500万吨。主要原因有两点:第一,国内已经步入老龄化社会,低糖甚至无糖成为健康生活的理念;第二,中国的人均食糖消费量为10公斤/年,而欧美的人均食糖消费量为40公斤/年,中国的食糖消费远低于其他国家。所以中国的食糖消费后期会越来越少,食糖的消费增速可能会低于1%。

总结

中国在2019/2020榨季产量预计为1070万吨,国储库存、进口、走私糖主导国内供应,国内食糖价格跟跟随外糖价格变动。外糖的生产成本为11美分/磅,国内甘蔗糖成本为5600元/吨。2019年下半年,郑糖将维持弱势,波动区间为(4500—5400),建议投资者沽空为主,主要的风险是天气灾害。

从全球供求看,印度因为政策刺激导致甘蔗种植面积依然庞大,并且印度的食糖库容已经不足,急需出口去库存。巴西灵活调整甘蔗制糖比需求利益最大化,巴西的潜在供应非常巨大。整体上,全球若无重大灾害天气,今年食糖供应非常充足。

从政策导向看,国储糖库存达到650万吨,而只有白糖大幅拉涨的时候,国家才会进行抛储。2018年以后,进口政策没有继续加。

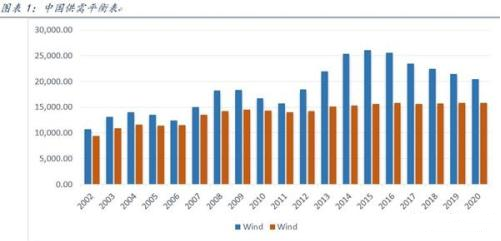

从国内供求看,国内供给充裕,总供应达到2100万吨,总需求为1500万吨。需求增速下降,并且因为销售速度高于上榨季同期,贸易商手中库存偏高。