客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2020-08-03 16:25

![]() 23247

23247

![]() 18

18

收藏已收藏(0)

收藏已收藏(0)

农夫山泉一边大笔借债,之后准备上市,上市前又大笔分红,令人猜测其上市是否为了套现。

7月31日,证监会官网发布公告表示,核准农夫山泉股份有限公司(以下简称“农夫山泉”)发行不超过13.8亿股境外上市外资股,每股面值人民币0.1元,全部为普通股。完成本次发行后,公司可赴香港交易所主板上市。

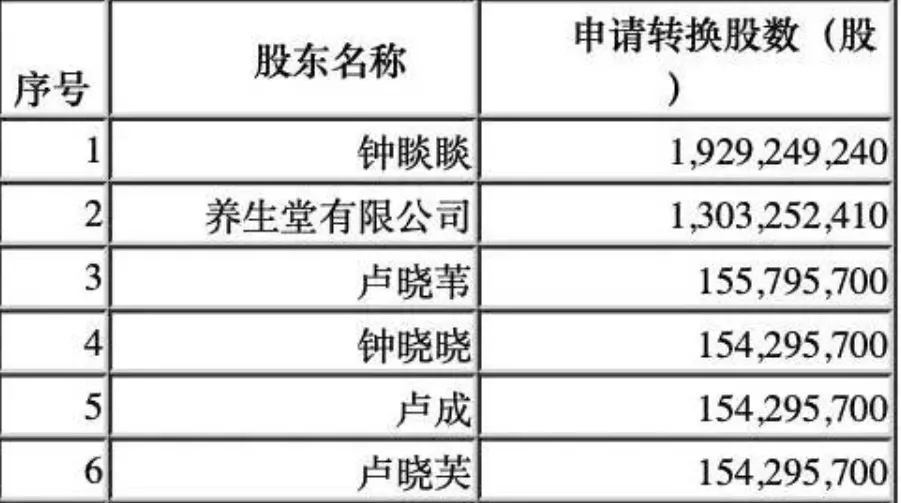

同时,证监会核准公司股东养生堂有限公司等70名股东所持合计45.882亿股境内未上市股份转为境外上市股份,相关股份完成转换后可在港交所上市。

事实上,早在此前,农夫山泉就已启动了上市计划,并在港交所提交了招股书,中金公司和摩根士丹利担任联席保荐人,募资规模预计为10亿美元。

作为一家饮品公司,农夫山泉的赚钱能力超乎想象。

据农夫山泉披露的招股书数据显示,2017年、2018年、2019年,农夫山泉的收益分别为174.91亿元、204.75亿元、240.21亿元,年复合增长率为17.2%。据弗若斯沙利文报告,农夫山泉这一营收增速远高于同期中国软饮料行业5.8%以及全球软饮料行业3.1%的增速。

同期实现净利润分别为33.86亿元、36.12亿元和49.54亿元,净利润率分别为19.4%、17.6%及20.6%,年复合增长率为21.0%,同样远高于国内外软饮料行业不足10%的平均盈利水平。

净利润近50亿元是什么概念?

据同行业康师傅控股财报显示,饮品业务虽然实现了356亿元的收益,占集团总收益的57.44%,但净利润仅为9.46亿元,远不及农夫山泉。

在毛利率方面,以在农夫山泉营收占比最大的包装饮用水为例,2017-2019年,其包装饮用水的毛利率分别为60.5%、56.5%与60.2%。这意味着,农夫山泉每卖出一瓶售价2元的水,就有1.2元毛利进账。

根据弗若斯特沙利文报告,按2019年零售额计算,国内包装饮用水前五名参与者合共占56.2%的市场份额,市场相对集中,其中,排名第一的农夫山泉比行业第二名的参与者领先达1.5倍。此外,根据其招股书,2012年至2019年间,农夫山泉连续八年保持中国包装饮用水市场占有率第一的地位。

此外,据弗若斯特沙利文的报告显示,以2019年零售额计,农夫山泉在茶饮料、功能饮料及果汁饮料的市场份额均居中国市场前三位。

值得注意的是,在申请上市之前的2019年,农夫山泉曾突击分红95.98亿元,分去最近三年大部分的净利润。由于钟睒睒直接或间接持有87.4%的股份,理论上钟睒睒将获得分红近83亿元。

一时间,大笔分红引发市场非议。公司最近几年大笔借债,数据显示,流动负债方面,公司从2018年至2020年3月31日一共负债高达22.5亿元。农夫山泉一边大笔借债,之后准备上市,上市前又大笔分红,令人猜测其上市是否为了套现。