客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

综合中国基金报

2019-05-21 17:45

![]() 22500

22500

![]() 29

29

收藏已收藏(0)

收藏已收藏(0)

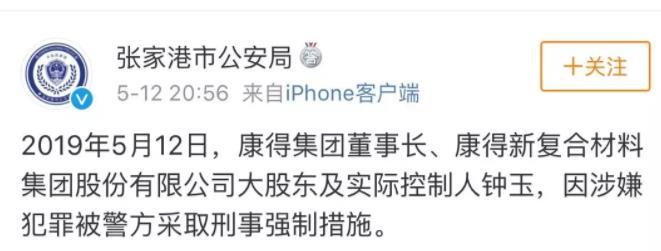

康得集团董事长大股东及实际控制人钟玉,因涉嫌犯罪被警方采取刑事强制措施。

康得新老板被抓,划走122亿,15万股民痛哭流泪。前不久,*ST康得的财报显示,账面上的122亿元“突然没了”,说存在北京银行呢。而北京银行却讲,账户余额为0。让市场大为震惊,市场普遍质疑,是大股东挪走了上市公司的122亿。5月12日晚间又曝出大料,大股东及实控人钟玉因涉嫌犯罪被警方采取刑事强制措施。

康得新实控人涉嫌犯罪被采取刑事强制措施

张家港市公安局官方微博发布消息称,2019年5月12日,康得集团董事长、康得新复合材料集团股份有限公司大股东及实际控制人钟玉,因涉嫌犯罪被警方采取刑事强制措施。

生于1950年的钟玉,康得新的创始人,1988年作为中关村第一批从国有单位辞职下海的企业家,创立了北京市海淀区康得机电技术开发公司,即康得集团的前身,主营机电,以研制电动车起家。

一位曾参与过康得新路演的券商券商研究员称,钟玉不止一次亲自与机构交流,声音好声音洪亮,敢说,敢对机构下承诺,但有些话也需要听者“自己再掂量一下”。

*ST康得年报显示,去年公司实现营业收入91.50亿元,同比降低22.38%;利润总额3.43亿元,同比降低88.24%;归属于母公司净利润2.81亿元,同比降低88.66%。年报中同时称公司账面货币资金153.16亿元,其中122.1亿元存放于北京银行西单支行。

公司独立董事张述华、杨光裕、陈东对122.1亿元的真实性表示强烈质疑!

据悉,张述华、杨光裕、陈东三位独立董事均是在今年2月董事会换届时新聘任,并经2月27日股东大会表决通过。不过,目前陈东已提出辞职。

而三位独立董事对康得新2018年年报提出质疑时任职时间刚满两个月。

在2019年一季度报告中,康得新的三位独立董事对报告内容共同表示异议,他们的异议如下:

其中提到:

1、康得新及其子公司账面显示其在北京银行西单支行的存款余额共计12,210,067,986.20元,我们对此强烈质疑,原因是这笔存款既不能用于支付也无法执行,并且北京银行西单支行曾经口头回复“可用余额为零”,注册会计师就此笔存款向北京银行西单支行发出询证函,对方至今没有回复。

我们从任职的第一天起就反复要求管理层采取一切手段弄清这笔存款是否存在,但很遗憾至今才启动投诉程序,并准备进行诉讼。

2、康得新与大股东康得投资集团和北京银行西单支行违规签订了《现金管理合作协议》,使得上市公司与控股股东在资金管理和使用上产生了混同,为控股股东占用上市公司资金开启了方便之门。

随后深交所问康得新122亿究竟在哪?康得新说存在北京银行呢。北京银行讲,账户余额为0。那么,钱究竟去哪里了呢?

122亿不排除资金被存入大股东账户

由于账上大量资金,却无法还债。*ST康得引发了质疑和追问,也将账户上的资金余额为0的情况暴露出来。

在5月7日晚间的公告中,公司网银显示有122亿元存在北京银行西单支行(简称“西单支行”),然而,西单支行却回函称“账户余额为0”。

公司称康得新与大股东康得投资集团和北京银行西单支行违规签订了《现金管理合作协议》,使得上市公司与控股股东在资金管理和使用上产生了混同。

原来st康得新的大股东,康得投资集团(持股24%),在北京银行西单支行签署《现金管理合作协议》,为康得投资集团及其下属企业提供现金管理服务网络服务。

康得投资集团在西单支行开立集团账户,旗下公司,包括A股的ST康得新及下属企业在同一支行开立了子账户,并与康得投资集团账户组成总、分、支树状账户结构。

根据《现金管理合作协议》,账户资金集中采取实时集中方式,当子账户发生收款时,该账户资金实时向上归集,子账户同时记录累计上存资金余额,当子账户发生付款时,自康得投资集团账户实时向下下拨资金完成支付,同时扣减该子账户上存资金余额。账户余额按照零余额管理,即各子账户的资金全额归集到康得投资集团账户。

账户实际余额指子账户实际存款余额,如采取此方式,根据前述零余额管理方式,子账户均会显示为零。

在这里基金君翻译一下,上市公司ST康得新有122亿在账上,但按照这个联动账户的设置,钱就会被划去大股东的集团母账户。

因此就产生了一个概念:这122亿便成了应计余额,而康得新的账户实际余额还是0。

ST康得新的独立董事们在一季报就说了,康得新与大股东康得投资集团和北京银行西单支行违规签订了《现金管理合作协议》,使得上市公司与控股股东在资金管理和使用上产生了混同,为控股股东占用上市公司资金开启了方便之门。

在交易所的步步追问之下,虽然*ST康得后来接着公告,并未说明大股东是否划走及占用了公司的资金,但通过《现金管理合作协议》的内容,也为我们进一步了解资金去向提供了线索。

康得投资集团可以直接划走*ST康得的资金。公告表示,“根据《现金管理合作协议》,康得投资集团与康得新的账户可以实现上拨下划功能;因此,康得投资集团有机会从其自有账户提取康得新账户上拨的款项。”

但是,由于康得新自己账户的对账单并不反映账户资金被上拨的信息,*ST康得没有内部划转的原始材料,所以康得新及其下属公司无法知悉是否已经发生了与康得投资集团的内部资金往来。

*ST康得表示,公司不排除公司资金通过《现金管理合作协议》被存入康得投资集团及其关联人控制的账户的可能性。

由于公司无法核查康得投资集团账户的现金流动情况,公司目前无法确定公司资金是否已经被康得投资集团非经营性占用,公司要求西单支行向监管机构和市场公开联动账户的全部运行情况。

银行账上资金去向,查询流水就可以清楚看到,然而西单支行并不配合。*ST康得将起诉西单支行。

*ST康得表示,考虑到联动账户背后成因的不透明性及资金划拨程序的复杂性,而且,西单支行亦不配合开展进一步调查,公司无法通过康得新及其下属3家公司的账户了解到联动账户内部运行情况。

*ST康得称,为了维护公司的合法权益,公司已向证券及银行监管部门投诉,在有关诉讼中向法院申请追加西单支行作为被告,公司亦在等待西单支行配合说明前述情形。

康得新白马变乌鸡

2010年7月16日,康得新在深交所挂牌上市。康得新主业为预涂膜及覆膜设备的开发、生产及销售,行业门槛并不高。从上市之前的财务表现来看,康得新并不出彩,2009年实现营业收入3.64亿元,归属于母公司所有者的净利润为4626.25万元。

登陆资本市场后,康得新业绩增长神速,股价亦接连创新高。2017年,康得新股价一度高达26.67元,上市七年内股价涨幅超过20倍。从财务数据看,康得新的“十倍股”传奇并非没有根据,2010年,该公司营收仅为5.24亿元,而2017年营收达2010年的22.5倍,净利更达2010年的35.3倍。

在2018年之前,康得新的股价每年均有上扬,重仓康得新的基金也颇多收益。

康得新上市之后,新华优选成长是第一个吃螃蟹的基金。2010年第三季度末,新华优选成长已持有康得新,当时为唯一一只买入康得新的基金产品。彼时,新华优选成长的基金经理是王卫东。2009年,王卫东管理的新华优选成长曾与王亚伟演绎“二王PK”。不过,新华优选成长当时的持股并不多,仅有20万股,市值不过390万元,仅占康得新流通股数的0.62%。

2010年第四季度,新华优选成长的持股增加到了312万股,占流通股比例上升到7.73%。不过,王卫东并非首位在康得新上下重注的基金经理。华商领先企业在当年第四季度末的持股高达469.91万股,占流通股比例高达11.63%。除了新华优选成长增持外,新华行业轮换与新华泛资源优势两只基金亦开始持有康得新。

除了当时以投资成长股著称的新华基金与华商基金外,交银施罗德旗下有4只基金在2010年第四季度买入了康得新,加上华夏红利,该季末共有9只基金持有康得新。

2011年第一季度末,华商基金旗下的华商领先企业、华商盛世成长、华商策略精选分列康得新重仓基金的第1、3、4位,新华优选成长仍位列第2位。在这个季度,华夏红利退出,交银施罗德旗下3只基金退出,而中邮核心成长以及易方达科讯进入。

2011年第二季度末,兴全社会责任首次出现在康得新的股东名单上。此后七年,该基金一直重仓康得新,堪称“铁粉”。2011年二季度颇为热闹,除了“华商系”、“新华系”、“交银系”、“易方达系”,华安升级主题与华富价值增长亦买入了康得新,彼时公募基金占流通股比例已经高达35.42%。

好景不长,2011年三季度各家公募纷纷清仓退出,当年三季末仅有5只基金产品仍持有康得新,其中两只为兴全旗下基金。事实证明,这是公募产品持有康得新的一个阶段性低点。

此后,公募基金出现了一波买入康得新的高潮,2011年末,高达28只基金持有康得新,而这一切只是开始。上市仅三年,康得新即成为中小板市值最大的10家上市公司之一。

2015年年末,共有208只基金产品持有康得新。即便在出现多次股价闪崩后的2018年二季度末,包括兴全社会责任、上投摩根核心成长、国联安精选仍重仓康得新,而2018年年末,仍有84只基金持有康得新的股票。

2019年一季报显示,已经没有重仓康得新的基金。而此时的康得新,已经历了百亿存款不翼而飞。

在康得新“黑马”变“白马”的过程中,基金的持仓亦水涨船高。而康得新的“凤凰”变“乌鸡”,亦始于机构的用脚投票。

从早期公募基金对康得新的投资来看,抱团取暖的意味明显。2015年,有208只基金持有康得新,总持股数量高达1.63亿股,持仓市值高达62.18亿元,占流通市值的11.35%;2016年第二季度末,持仓基金数量高达250只;而2017年半年报显示,这一数字增长到330只。

有一个数据或许可以说明公募基金对于康得新的影响力,2012年末,基金持仓占康得新流通市值的比例,一度高达44.13%。

2017年7月25日,康得新股价突然闪崩。上市公司回应称,个别账户因自身突发原因抛售引起股价下跌,具体原因涉及投资者隐私,公司不便臆测或披露。

不过,闪崩开始成为它的习惯。康得新各季财报显示,大量基金已经开始清仓康得新。2017年第三季度末,仅有60只基金仍持有康得新。这意味着仅仅在2017年三季末,便有270只基金选择了清仓。

有一些长期持有康得新的基金业选择了撤退。譬如,富国天惠成长混合A、富国天成红利混合在2017年下半年选择了清仓,而这两只基金对于康得新的持有长达五年之久。

在大量基金退出的时候,仍有部分基金坚守,其中数兴全社会责任最为“长情”。兴全社会责任与康得新的交集,始于2011年二季度,当时持仓仅为44.99万股,市值不足千万元。

在上市第二年,康得新便成为了兴全社会责任的第二大重仓股。值得注意的是,兴全社会责任彼时的基金经理为明星基金经理傅鹏博,直至2018年3月20日离职,傅鹏博对于康得新的重仓长达七年之久。

在2011年年报,康得新曾经是兴全社会责任的第一大重仓股,持股市值高达3亿元,占基金净值比为6.73%,占股票净值比为7.88%。事实上,自此康得新从未在该基金前十大重仓股中消失过,由此可见基金经理对于这只股票的偏爱。

康得新曾经是人见人爱的“白马股”,上市仅三年就跻身中小板市值前十,2013年被纳入沪深300指数成分股。也正是在2013年,有媒体质疑康得新涉嫌欺诈上市,隐瞒与海外大客户的关联关系,并虚增资产夸大收入。从基金的持仓来看,媒体的质疑并未影响到公募基金对康得新的投资。

部分曾及时撤退的基金,再次杀入火场。2017年末,持有康得新的基金又增长到218只,其中还包括华夏新经济。而这种反复不止一次,譬如2018年一季末,仅有37只基金仍持有康得新,而当年二季末,这一数字又增长到162只。