客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

2020-03-18 11:02

![]() 9673

9673

![]() 6

6

收藏已收藏(0)

收藏已收藏(0)

波动率是我们日常交易中经常碰到的一个词汇,它衡量了资产价格波动的幅度,与价格的变动方向无关。

我们通常会关注两类波动率:历史波动率和隐含波动率。

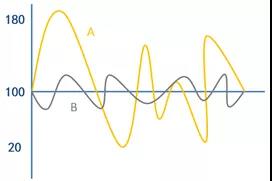

历史波动率,顾名思义就是根据资产价格历史表现计算出的波动幅度,是已经实现的波动率。两个起始价格和最终价格一样的资产,可能会拥有完全不同的波动率。如下图所示,A与B的起始和终点价都为100,而A的历史波动幅度显著大于B,因此历史波动率可以帮我们了解某一资产的历史价格波动情况。

隐含波动率和历史波动率最大的区别在于它是还未实现的波动率,不关注过往历史。隐含波动率是根据市场交易期权的价格反推算出的一个波动率值,因此它饱含市场对未来的预期,具有前瞻性。因此,如果某一品种没有期权交易,那么我们就无法推算出其隐含波动率。

那波动率应该如何使用呢?

理论上来说,利用隐含波动率我们可以推测某一资产未来的价格波动区间。 例如,假设某一股票的价格符合正态分布,他当前的价格为100元,隐含波动率(年化)为20%,那么这意味着一年后该股票价位在80-120元之间的概率是68%,有16%的概率高于120元或低于80元。

上述的股价预测方法过于理论,在实际交易中很少投资者会采用。在实际交易中,投资者更常用的是通过对比历史波动率均值和当前的隐含波动率去判断当前期权价格是否高估或低估。这一方法的假设前提是波动率存在均值回归特性,只要隐含波动率出现了偏离历史波动率均值的状况,就会出现回归,而且偏离的越远回归的速度越快。例如,在今年2月3日开盘时,A股出现大幅低开的状况,沪深指数期权当月合约的隐含波动率飙升至45.76%,与40日标的历史波动率均值25.4%存在较大的偏离,之后两个交易日后,该合约的隐含波动率就回落至24.94%,以极快的速度完成了均值回归。如果有投资者在2月3日卖出期权,那么两日时间,就可以赚到因波动率均值回归带来的收益。

同时,波动率现在也成了市场情绪的风向标,最著名的VIX指数就是将美国标普500指数期权合约的隐含波动率加权平均所得。近期,海外市场由于疫情等事件的影响出现了高波动,VIX指数也一路走高。截止3月16日,VIX指数距离08年金融危机时创出的历史高点仅一步之遥,十分贴切的反映出当前全球资本市场的状态。因此,波动率也可以作为一个市场情绪的探温计,更好的帮助大家把握市场节奏。

总而言之,波动率是一个用途非常广泛的指标,它不仅能衡量市场温度,也能被开发成衍生品作为标的交易,未来还有更多的可能性等待大家去开发。

◎ 作者 / 南华期货研究所 曹扬慧、王梦颖