客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2020-03-16 15:19

![]() 11869

11869

![]() 7

7

收藏已收藏(0)

收藏已收藏(0)

根据监管层安排,开普云将于明日(3月17日)在上交所科创板上市申购。

根据监管层安排,开普云将于明日(3月17日)在上交所科创板上市申购,投资价值几何?">科创板上市申购,公司本次发行前总股本为5035.01万股,本次拟公开发行股票1678.34万股,占发行后总股本的比例为25.00%,其中网上发行427.95万股,申购代码787228,申购价格为59.26元 ,发行市盈率为53.58倍,单一账户申购上限为0.40万股,申购数量为500股的整数倍,顶格申购需持有沪市市值4.00万元。

招股书显示开普云主要是从事以非结构化数据管理为核心的内容管理软件系统、内容管理云计算解决方案和运维服务的提供商。主要产品和服务包括互联网内容服务平台、大数据服务平台、运维服务。

从收入表现来说,2017-2019年,公司的收入分别为1.57亿、2.28亿和2.98亿,复合增长率达到37.9%。其中,互联网内容服务平台建设业务增长最为迅速。2017-2019年,该业务从9479.92万增长到20172.65万,复合增长率高达45.9%。

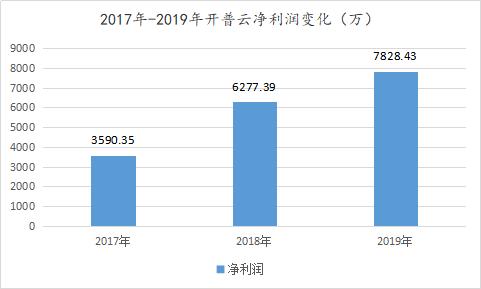

从净利润来看,开普云的净利润增速远超收入增速。2017-2019年,开普云净利润从3590.35万增长到7828.43万,近三年净利润CAGR 47.66%。

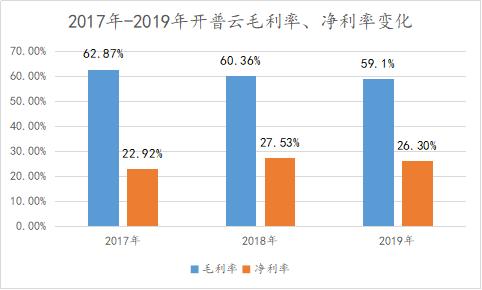

盈利能力指标显示,毛利率相对稳定、费用率持续下降,从而带动公司净利率呈现上升趋势。

过去三年,开普云毛利率分别为62.87%、60.36和59.1%,基本保持稳定。拉长周期来看,随着产品标准化的提高、收入结构的改善,开普云的毛利率还有一定提升空间。

公司近三年毛利率略有下滑,很大程度因为开普云刚刚切入融媒体行业,产品标准化程度较低,导致融媒体项目毛利率只有17.25%,拉低了整体业务的毛利率。

随着开普云融媒体业务条线产品标准化程度提高,其毛利率势必提升。融媒体领域是开普云依托大数据、云平台、人工智能等底层技术对政务领域场景的延伸。长期来看,融媒体产品标准化提高后,两者产品成本相近。

因此,参考互联网内容服务平台建设业务51.88%的毛利率,融媒体产品毛利率的提升空间接近34.63%。届时,整体毛利率也将随之提升。

此外,业务结构的优化,也会对公司毛利率产生正向作用。

除此之外,开普云谨慎的收入确认政策也发挥了重要作用。在开普云的收入确认政策里,项目制业务收入确认时间严格以项目完成最终验收为准。换句话说,即使开普云收到预收款,也还是在建设项目完成验收后确认收入。因此造成了现金流在前,收入确认在后的情况,这也很好解释了为什么公司的现金流表现如此之好。

在当下概念满天飞,动辄亏损上亿的新时代里,一家公司既有不错的收入增长,盈利能力又在不断提升,同时赚的钱又能及时变成现金流入自己口袋,显得极为难得。