客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

广发期权淘金通

2019-10-24 10:28

![]() 7468

7468

![]() 7

7

收藏已收藏(0)

收藏已收藏(0)

上个交易日,全市场期权合约成交金额10.86亿元,共242万张。上个交易日,11月认购成交金额为3.7亿元,约73万张;11月认沽成交金额为3.17亿元,约63万张。

一、统计数据

上个交易日,全市场期权合约成交金额10.86亿元,共242万张。上个交易日,11月认购成交金额为3.7亿元,约73万张;11月认沽成交金额为3.17亿元,约63万张。

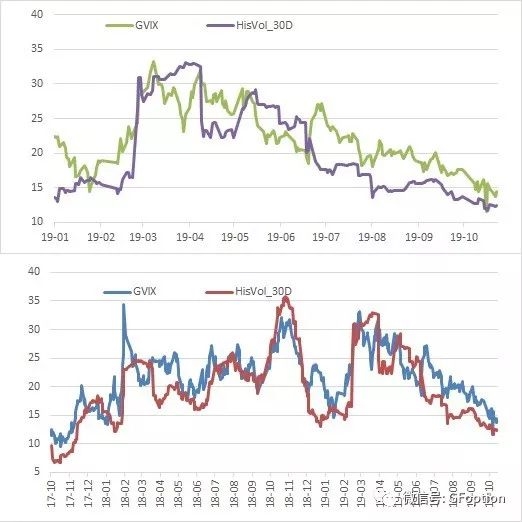

上个交易日,30日历史波动率上升,达12.5%;GVIX上升,达14.4%。

二、期权市场点评

昨日,标的继续震荡下行,收盘跌幅-0.63%。期权盘面上,11月隐波回升,收于14.2左右。11月微笑维持中间低两端高形态,但右端较昨日抬升。整体看,期权市场情绪较昨日相对偏多。

三、今日期权策略思考

1)备兑策略

建仓观点:2018年10月22日。目前市场估值、政策、情绪的筑底阶段,对于标的长远后市谨慎乐观。

今日点评:

昨日标的下跌,备兑策略浮盈回吐。今日建议,继续持有。

本策略收益不在朝夕,而在长期持有,主要收益来源在于标的上涨,而卖出的认购作为持有标的租金补偿,亦可贡献收益。

备兑策略属于收益增强型,赚钱的来源在于标的上涨与期权时间价值的流逝。建仓时买入标的并锁定,同时备兑卖出认购合约,定期展仓(当月合约临到期前,向次月合约移仓)即可。

风险提示:备兑策略整体偏多,在下跌行情中,策略将亏损。策略无保证金风险,但若面临大幅上涨行情,需要及时对于卖出的认购合约移仓,否则有交割标的风险。

2)布局节后行情

建仓观点:2019年9月30日。国庆长假来临,节前市场整体回调,节后或有修复,结合考虑目前隐波结构,建议布局卖出比率认购,持有过节。

调整建议:

2019年10月8日。对于国内市场维持偏多判断,同时预期波动率或有回落,保守交易者继续持有卖出比率认购,亦可考虑增卖认沽,增加看涨头寸。

2019年10月9日。建议回买原有持仓的卖出认购和卖出认沽,义务仓减半,降低vega敞口,维持delta正向,继续看涨标的。

2019年10月11日。建议继续持有混合仓位,同时考虑回买原有卖出的认购头寸,改为持有卖认沽+买虚购持仓,继续看多标的。

2019年10月14日。若今日标的冲破前高,考虑增卖新的平值认购,改为持有卖沽+牛市价差持仓。

2019年10月15日。建议回买原有的卖出认沽,消减持仓的-vega,改为持有牛市价差持仓,继续温和看涨。

2019年10月17日。建议拆解10月牛市价差,具体考虑卖出原有10月权利仓,改为买入11月权利仓,与原有10月义务仓一同,得到对角策略继续持有。

2019年10月21日。今日回买10月认购义务仓。对于原有11月认购权利仓,建议持仓减半。若标的今日继续下探,考虑逢低增卖认沽合约。

今日观点:

昨日标的下行,持仓收益回吐。目前看,期权市场情绪相对偏多,暂时维持对于标的盘整的预判。针对现有的11月买购+卖沽的混合持仓,由于本身接近合成多头,因此主要盈亏来源于标的本身涨跌。看今日,若标的不能站上20日均线,则本轮策略离场。

风险提示:

混合持仓,降低了隐波敞口,但标的大跌时持仓将有潜在无限亏损。

四、聊天板块

昨日10月合约到期,尾盘标的振幅扩大,再度上演3.0争夺战,最终,标的本轮收盘价稳稳压在3.000。那么对于10月认购认沽3.0而言,则理论应该双双归零,但由于人为交易因素所致,这两个合约分别收于4元和7元。对于最后交易日而言,这样的“虚值不归零”甚至“时间价值为负数”等“违背”理论的情况,实盘中每月都在上演。到底最后交易日何交易技巧?欢迎点击旧文《最后交易日攻略》查阅。

今天想和大家分享个小东西:现在市面上有不少指数增强型产品在售,所谓“增强”的意思就是,该产品的预期收益,比挂钩的指数要高一点点。比如最常见的500指数增强产品,过往稳定每年增强6%-8%,应该就可以算是不错的业绩。其实呢,用期权配合50ETF就可以低成本的自行构建一个50指数增强产品。做的方法也不难,备兑是主要路径,而到期日当天的盘中套利,比如今日的10月购2.95盘中单张折价了100元+/张,这种单日就可以增收3%(非年化)左右了。为何期权市场可以轻松给出这么高的增强呢?大概原因两点吧:市场小众,盯着的人少。再有就是可套利的空间撑不住几千万甚至过亿的增强产品规模。