客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2019-08-20 17:00

![]() 19267

19267

![]() 11

11

收藏已收藏(0)

收藏已收藏(0)

组合保证金就是把某些期权的组合视为一个整体,以一个组合的名义,收取对应的保证金。

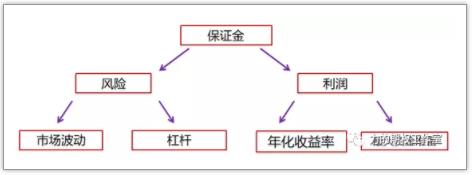

50etf期权组合保证金来了!对市场有什么影响?期权交易中,买方只有权利没有义务,而对于卖方,就只有义务没有权利,上交所为了约束期权卖方的义务,推出了保证金制度,保证金制度的实施,可以有效的防范风险。所以,在期权交易中,只有卖方才需要交纳保证金。然而,期权交易中,多涉及到策略组合交易,且组合交易是千变万化的。那么期权的组合保证金会带来什么影响呢?

一、50etf期权组合保证金推出

大连商品交易所最近发出通知,为进一步提升资金使用效率,我所将于6月6日结算时开启期货期权组合保证金相关业务。业务开启后,交易期间将支持非期货公司会员和客户向交易所申请以对符合条件的持仓进行组合确认的方式建立组合持仓,实时享受组合保证金优惠;同时还将支持套期保值属性持仓参与组合,享受保证金优惠等业务。

而最近,期权经营机构也收到了关于拟推出股票期权组合保证金业务的相关通知。如果不是特别了解期权的投资者,乍一听,很容易联想到今年上半年中金所对股指期货实施跨品种单向大边的保证金制度。这是不是一回事儿呢?从组合保证金制度本身而言,目的都是为了降低交易者的保证金占用,提高交易者资金的使用效率。

1、什么是期权组合保证金

在期权交易中,由于买方是权利方(只有权利,没有义务),卖方是义务方(只有义务,没有权利),因此只有卖方需要缴纳保证金。在实操中,过高的保证金占用容易影响收益,过低的保证金占用又容易放大风险,所以保证金是期权交易制度中最重要的元素之一。

期权里有着千变万化的组合。以最简单的双卖组合为例,卖出C3000+P2600,过去的保证金是两腿都收的,但事实上到期时,标的价格最多变化到只有一个义务仓会被行权,那是不是应该可以设计相应的制度降低我们的保证金占用呢?这就是期权组合保证金设计的一个初衷。

期权的组合保证金是把某些期权组合视为一个整体,以一个组合的名义收取对应的保证金,组合保证金的占用往往比组合中所有义务仓的保证金之和要小的多,这样可以从根本上提高交易者的资金使用效率。

2、组合保证金类型

双卖型:卖出跨式、卖出宽跨式。第一种类型可以简称为“双卖型”,也就是针对卖出跨式(两个平值)和卖出宽跨式(两个虚值)。

垂直价差型:借方价差、贷方价差。第二种类型可以简称为“垂直价差型”。

垂直价差组合涉及四种组合,它们分别是牛市认购价差、牛市认沽价差、熊市认购价差、熊市认沽价差。

牛市认购价差与熊市认沽价差属于借方价差(Debitspread),它们的净权利金是成本,也就是相当于一种变相的“期权买方”,因此它作为一个组合,其保证金设计为不收取保证金;

熊市认购价差与牛市认沽价差属于贷方价差(Creditspread),它们的净权利金是收入,也就是相当于一种变相的“期权卖方”,因此它作为一个组合,其保证金设计为仅收取组合的最大损失即可。

备兑型:普通转备兑。SSE股票期权未来拟推出的组合保证金最后一种类型可简称为“备兑型”。它是指我们在持有标的ETF且卖出开仓了一些认购期权后,可以申请将这些普通的卖出开仓转为备兑开仓。

由于备兑开仓是用标的作为全额保证金的,这样的话,一部分现金就可以释放出来干别的事儿了。

二、期权组合保证金可优化的策略

若是交易规则更加的科学,买实卖虚的垂直价差不收取保证金,买虚卖实的垂直价差收取差额保证金,卖出跨式收取高腿保证金,是可以对现在的一些策略进行很好的优化。

1.垂直价差策略。若买实值卖虚不收取保证金,则轻度看涨(跌),计划买入实值期权,但又怕小幅做反的情况,则随手卖出一张虚值期权,至于虚值的程度,就看投资者对短期上涨(下跌)的高度、速度、波动率的预判。甚至可以逐渐的收到卖出合约的权利金,补贴买方的浮亏。

2.卖出跨式。原来卖出跨式需要双份保证金,组合保证金实施之后,只要收取保证金的那一方,那么对标的看震荡的投资者,卖出压力、支撑线之外的期权变成了一件省钱的事情,或者本来是看不涨(跌)的投资者,在开仓后可以顺路卖出另一个方向的虚值期权,既可以平抑账户波动,防止方向做反时的回撤,有可能两边都赚钱。

3.日历价差。如果日历价差实施组合保证金优惠,那对喜欢“攒合约”的投资者是个很有意思的事情,长期看好市场,但又怕短期横盘,那就买入远月合约,再卖出当月时间价值较高的同行权价合约赚取时间价值的损耗,轮番操作几次之后,就算远月合约不赚钱,但权利金已经从近月合约中赚回来了。

4.对波动率的影响。如果标的的实际波动率,历史波动率没有大的变化,组合保证金在一定程度上是可能降低期权,尤其是虚值3档之外的合约的波动率的,投资者都会在买期权的同时卖出虚值期权,或者加大了卖出虚值宽跨的投入。有人估算,可能会把原来20%的波动率压低到15-18%。

三、对交易操盘的影响

期权交易中,多涉及到策略组合交易,且组合交易是千变万化的。就比如涉及到卖方的最简单的卖跨(双卖)策略,如果按照传统的保证金缴纳方法,卖跨策略的两条腿,即卖出的两边,就需要缴纳两份的保证金,而新推出的组合保证金制度中,就只需要按相应的比例缴纳一份保证金即可,大大降低了保证金的占用率。

用官话来说:期权的组合保证金制度,就是把某些期权的组合视为一个整体,以一个组合的名义,收取对应的保证金,组合保证金的占用,往往比组合中所有义务仓占用的保证金比例要低很多,这样可以从根本上提高交易者的资金使用率。

1、套利型交易

在套利型交易中,能够在实盘中好好运用组合保证金的套利策略主要是箱体套利与凸性套利。箱体套利涉及四腿期权的操作,凸性套利则涉及三腿期权的操作,它们都可以降低某一侧的保证金。

以凸性套利为例,其中的“买入低行权价认购+卖出中间行权价认购”的部分可以申请为牛市认购价差,这一部分在组合保证金制度下无需保证金。

另一部分“买入中间行权价认购+卖出较高行权价认购”的持仓可以申请为熊市认购价差,这一部分则收取一个较低的保证金。

2、套保型交易

在套保型交易中,最受益的组合策略当属备兑开仓了,过去在备兑开仓时,我们往往会遇到这样的场景,由于多根均线重压,我们选择了卖出上方的虚值认购期权,目的是在到期日能赚取一些保险费,但有时候,可能因为某个突发的利好出现了一根大涨的阳线,此时买入标的对冲是最为安全的措施。

然而,我们卖出认购期权在前,买入标的ETF在后,这两个持仓就无法被认定为备兑开仓,但未来,这样的局面可以被改变了!申请“普通转备兑”,就可以把买入标的和卖出认购持仓视为一组备兑开仓组合,同时释放卖出认购持仓的现金保证金了。

在实盘交易过程中,关键是要学会组合,在拟推出的制度下,究竟把那几个持仓选定为组合,决定权还是在我们自己,我们需要慢慢总结出对自己最有利的一种组合,使自己的可用资金能够得到充分利用。

3、波动率交易

在波动率交易中,涉及组合保证金比较多的期权组合主要有卖出跨式、卖出宽跨式,以及比率价差组合。

双卖组合自然不必多说,组合保证金制度下,它能让我们省下近似一半的保证金占用;

另一个我们可能会忽视的组合是比率价差,以1:2的正向比率认购价差为例,它相当于“买入一份较低行权价认购+卖出两份较高行权价的认购”。

在实盘操作中,我们完全可以把其中一部分持仓申请为牛市认购价差,这样的话我们只需要占用剩下一腿认购义务仓的保证金就行了。

四、组合保证金对买方的影响

1.虚值期权的价格会变便宜。由于可以很方便的无成本卖出虚值期权,虚值期权的价格会在现在的基础上便宜较多,买入成本更低。

2.存活时间更长。原来买入期权,如果做反或震荡,该合约归零,则损失的是全部的本金。但买入期权后,顺便卖出更加虚值的期权,到期就算两者都归零,也能在一定程度上减少损失,可能会是权利金的1/3,风险小很多,延长散户买方的存活周期,在不大的行情里,收益差不多。

3.若标的有大行情则赚更多。2017年5月,50ETF期权波动率低到8%,1个月到期的平值期权的价格是200元左右,结果5月份标的涨了0.15元,轻度虚值的期权从37元涨到500元,涨幅14倍。2019年3月份以后,波动率高,一个月到期平值期权价格在800元以上,难以实现高倍数。

4.受时间价值、波动率影响更小。散户原来害怕时间价值损耗,波动率下降,转为无成本的垂直价差后,则在相当的程度上可以减弱这种影响。

五、组合保证金对卖方的影响

1.极大的提高资金效率。原来100万元卖出跨式,按4000元/张的保证金计算,可以卖250张,组合保证金实施之后,则大概卖出500张,如果都是虚值到期权利金归零,收益接近翻倍。

2.可以用垂直价差部分替代卖出跨式来做方向。比如在2019年6月底这样的大涨行情里,卖出认沽日内怕有回撤,那么可以转为买入实值认购+卖出虚两档认购的牛市价差,最大损失只有几十元,最大盈利就是标的刚好上涨到接近卖出虚值期权的价格,可以达1000元。7月底的下跌行情里,尾盘用垂直价差来构建,风险可控,比单边留仓稳很多。

3.单个合约的利润降低。组合保证金实施后,卖方必然增多,尤其是大家都认为很稳妥的虚值4档之外的期权,机构、散户都会卖,肉就那么多,大家都来吃,必然会把波动率压低,期权价格变得便宜。

4.躺赚过去,要求更加精细化操作。波动率降低后,卖方的利润降低,躺赚的时代过去,需要更加精细化的操作,卖方更加需要多策略的组合,以及方向性收益,才能体现差异化,躺赚时代大家水平体现不出来差距,越是复杂的情况,越能跑出胜者、强者。

六、总结:组合保证金制度的优势及影响

(一)、组合保证金制度的推出大大提高了投资者的资金使用率,这是最显著的优势之一,监管呵护期权市场之心不言而喻。

(二)、组合保证金制度的推出,更有利于我们优化相应的策略组合,有效降低了持仓的成本。比如常用的卖跨策略,在看不跌的行情中开仓卖出后,可以顺带再卖另一个方向的虚值期权,防止做反后的回撤,帐户盈利更有保障。

(三)、组合保证金制度的推出,必将吸引大量的卖方投资者入场,组合交易就会变的活跃,入场的人多了,大家分一杯羹,势必压低价格交易,波动率会被压低,期权的价格就会变的便宜,以至最后单个期权合约利润会降低。

50etf期权组合保证金来了!对市场有什么影响?组合保证金在相当程度上提高了资金利用效率,小资金买方也能顺便做卖方控制风险,但组合保证金也是一把双刃剑。不过,期权保证金制度的推出,是一件利于市场的大事,他的优点不容忽视,随着监管越来越多利好期权市场制度的推出,这个市场将会越来越活跃。趁消息还没实锤前,大家可以先捋一捋手上常用的期权交易组合,设计出更有利于新保证金制度的策略方案来!