客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2019-08-07 12:32

![]() 24706

24706

![]() 121

121

收藏已收藏(0)

收藏已收藏(0)

目前跌幅超2%,市值再度跌去近40亿,两日市值合计跌去近200亿。

伊利股权激励爆雷:市值蒸发200亿,22万股民欲哭无泪。8月5日晚间,内蒙古伊利实业集团股份有限公司发布了2019年限制性股票激励计划(草案),拟向激励对象授予公司限制性股票总计182920025股,股票种类为人民币A股普通股,占公司总股本的3%,授予价格为15.46元/股。8月6日,伊利股份早盘大幅低开,盘中一度逼近跌停,超300万元的卖单频频出现,场内机构卖出意愿强烈。截至当日收盘,伊利股份报收28.10元,跌幅8.8%,市值蒸发超160亿元。

伊利股权激励爆雷:市值蒸发200亿

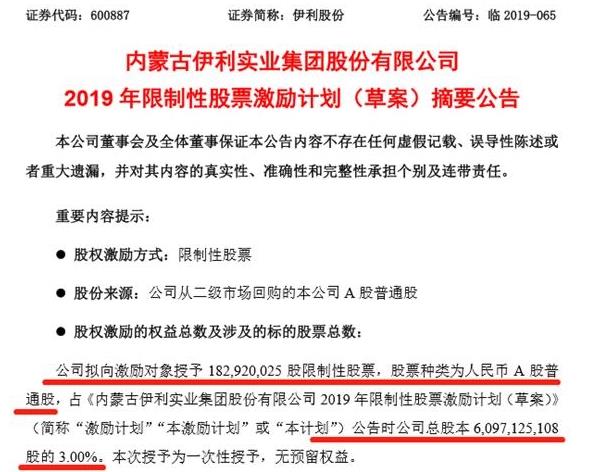

8月5日晚间,伊利股份发布了2019年限制性股票激励计划(草案),拟向激励对象授予公司限制性股票总计1.83亿股,股票种类为人民币A股普通股,占公司总股本的3%,授予价格为15.46元/股。

公告称,公司全部在有效期内的股权激励计划所涉及的标的股票总数累计未超过本激励计划公告时公司股本总额的10%。该激励计划中任何一名激励对象通过全部在有效期内的股权激励计划获授的公司股票累计未超过该激励计划公告时公司股本总额的1%。

具体激励对象来看,本次激励对象共计474人,包括公司公告时在公司任职的董事、高级管理人员、核心技术(业务)骨干以及公司认为应当激励的对公司经营业绩和未来发展有直接影响的其他员工。

其中,伊利股份董事长兼总裁潘刚获授6080万股,占授予限制性股票总数的33.2386%,占目前股本总额0.9972%。潘刚个人此前持股比例已经达到3.88%,加上本次获得的6080万股,逼近5%的举牌红线。

具体来看授予价格,15.46元/股为该激励计划(草案)公布前1个交易日公司股票交易均价的50%。

此外,还附加了公司业绩考核目标的条件,其中成长性指标为,以2018年净利润为基数设定2019-2023年度净利润增长率为8%、18%、28%、38%、48%;平均增速9.6%;盈利性指标,即ROE设定2019-2023年度净资产收益率为15%。

而这里也有市场用脚投票的重要指标:按照考核指标,首先,未来5年公司业绩的平均增速仅为9.6%,远低于伊利股份过去5年15.1%的净利润年均复合增速;其次,公司设定2019-2023年度的ROE为15%,而过去5年中,伊利股份已实现的平均净资产收益率分别为23.85%、23.99%、26.29%、24.91%和24.29%,设定值与公司之前的历史数值相距明显。

与8月5日的收盘价30.81元相比,股票激励计划行权价较市价折价一半。8月6日开盘,伊利股份便被打到27.8元,逼近跌停,随后保持横盘震荡,截至8月6日收盘,伊利股份跌8.8%,报收28.1元,昨日约蒸发165亿市值。

从今天的走势来看,伊利股份继续下跌,股价曾一度下探至27.09元,截至发稿,跌幅超2%,市值再度跌去近40亿,两日市值合计跌去近200亿。

伊利股权激励爆雷疑惑:董事长中饱私囊?

8月5日晚间,伊利股份发布2019年限制性股票激励计划草案。拟向激励对象授予1.83亿股限制性股票,占公司总股本的3%,股份来源为公司从二级市场回购的股份,授予价格15.46元/股,激励对象共计474人。其中的关键词有几个。

(1)授予股权权重高达3%。

注意这是一个近2000亿市值的大白马,如果按照昨日1879亿市值计算,这些股份价格将高达56亿元!

(2)股份来源为公司回购股份。

在不久前的7月25日晚间,伊利股份曾发布公告,公司自5月7日到7月24日,累计回购公司股份1.83亿股(刚好吻合),支付总金额57.9亿元。

(3)授予价格15.46元/股。

上一交易日,伊利股份收盘价30.81元,也即股票激励计划行权价较市价折价一半。如果按今天收盘价计算:(28.10-15.46)*1.83=23.13亿(高管净赚)。

当然这种折价符合ZJH的规定,只要能激励管理人员更好地做出业绩,给股东创造更大的收益,那就一切好商量。因此关键就看业绩考核指标。

(4)业绩解锁条件。

业绩考核指标,一共两个:

一是成长性指标,以2018年净利润为基数设定2019-2023年度净利润增长率为8%、18%、28%、38%、48%;

二是盈利性指标,即ROE设定2019-2023年度净资产收益率为15%。

2023年净利润增长率48%看似很高,但实际上是以2018年为基数,复合增速只有6.8%!这种增速,市场凭什么给你20倍的市盈率?

目前公司净资产263.1亿,净资产收益率不低于15%,意味着今年净利润不低于39.5亿,而2018年公司净利润就已经是64亿,所以这有什么意义?更无耻的还在于成长型指标和盈利性指标。本次股权激励的费用在计算净利润时需要扣除,同时计算净资产收益率时新增资产不计算。

翻译一下就是:直说吧,这钱我要定了!

(5)利益输送给了谁?

伊利员工5.6万,股权授予对象474人,占比0.85%。获受股份董事长占比33.2%,即占总股本的1%。

这里还有个需要留意的规定:证监会规定股权激励方案中,任何一个激励对象占比不得超过公司总股本的1%。所以董事长刚好拿到顶额是意外,还是说如果没有这个限制,那3%就可能全拿走了?

更需要强调的是,伊利本身就是一家高管薪酬非常高的公司,董事长2018年从公司就领取了1702.58万元的薪酬。所以不是穷,只是想更有钱!

总结来说,这是一份A股典型的利益输送方案,赤裸裸的上市公司买单,高管坐享收益。董事长一年1700万的薪酬,和股权激励的5年7.7亿比起来,工资又算得了什么?

伊利股权激励爆雷原因分析:

伊利股份此次暴跌的原因不是业绩爆雷,而是股权激励。根据这份股权激励公告描述,伊利将回购的约1.83亿股用于股权激励。

其中董事长兼总裁、董事、副总裁、财务负责人、董秘5人获得总股本的1.34%股权激励,其他469名核心人员获得1.66%股权激励。

此次股权激励的价格是15.46¥。暴跌前伊利的股价接近31¥,相当于股权激励价格的两倍。即便暴跌,当前伊利的股价也在28¥以上。

很明显,拿到股权激励就是一次无风险套利。难怪5位董监高拿走了此次股权激励总量的45%以上。

通过股权激励打折拿到的股票,过了限售期之后,通常还要重新砸到二级市场——也就是普通投资者手里。投资者当然会用脚投票,先跌为敬。

撇开伊利股份不谈。股权激励机制是上市公司几大不解风骚操作之一:用上市公司的钱从二级市场回购股票,然后打折(甚至半价)卖给董监高为主的所谓核心员工,这些人拿到股票持有一段时间之后,砸给二级市场。

一来二去,钱都到了这些人的腰包,上市公司被吸干咂净,骨瘦如柴。其他股东尤其是中小股东情何以堪?

如果说一家公司给董监高的奖金高达10亿,肯定会被人喷化了;如果说一家公司给董监高股权激励浮盈超过10亿,听上去居然有些高大上呢。

看到一家公司回购股票,不要贸然认为是利好,真相可能是公司在设法榨取股东。

简单来说:如果回购股票用于注销,可以称得上利好。如果回购股票用来做什么劳什子股权激励,这伙人很可能怀着其他心思。

现在另外两家大白马:美的集团和中国平安也在大规模回购,主要目的也是搞员工持股计划,投资者也要当心着点,当心到时他们也弄这么独的方案。

伊利股权激励爆雷影响:

昨天伊利股份炸雷,差点儿跌停!而投资者用脚投票,因为公司干的缺德事!公司公告称,为了激励核心人才,把之前以31.67元从二级市场回购的股票,按15.46元的价格给474位管理层配股,相当于直接五折甩卖。

笔者之前还纳闷,伊利股份回购股票,为啥这么积极!但问题是,回购股票的钱是公司的,也就是属于全体股东的,就这么挥霍吗?

而且,这批给高管奖励的股票,解禁的条件是:以2018年净利润为基数,2019-2023净利润增长率为8%、18%、28%、38%、48%!每年符合增长率8.16%,就可以把钱拿回家。

但问题是,伊利股份过去五年,净利润复合增速有15.1%,这不是躺着拿钱吗?对了,公司董事长一个人,就可以分走10个亿,厉害了!

公司这个举措,1、对未来业绩没自信;2、掏空股东的资产,“白给”高管们。怎么做都是错的,所以只能砸盘了;但22万股民又懵逼,招谁惹谁了。

伊利股权激励爆雷的情况就介绍到这里。说白了,现在中小股东的利益依然不受重视,大股东的权力滥用依然缺少限制。正因为缺乏相应的制度保障,公司中小股东的利益才经常被大股东肆意践踏。前有茅台集团专门成立集团销售公司涉嫌侵占茅台公司股东权益,后有大族激光董事长欧洲搭建酒店涉嫌侵占公司股东权益,现在又有伊利董事长中饱私囊。大白马乱象不断啊。