客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2021-04-19 09:35

![]() 6715

6715

![]() 16

16

收藏已收藏(0)

收藏已收藏(0)

在震荡的一季度行情中,这位公募一哥又是如何调仓的?

“千亿顶流”张坤管理的多只基金一季报悄然披露。在震荡的一季度行情中,这位公募一哥又是如何调仓的?

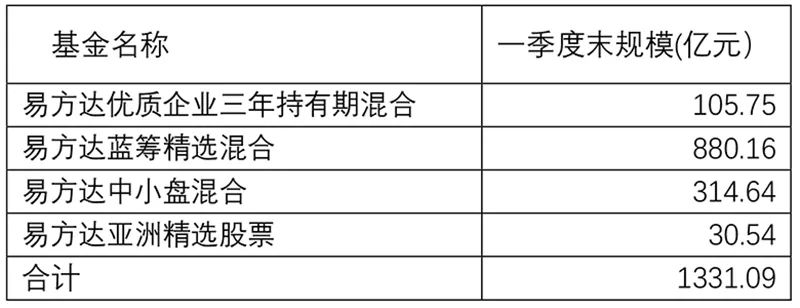

张坤是公募历史上首位管理规模破千亿的主动权益类基金经理,截至3月底,他的管理规模已增至1331亿元,从单只基金来看,易方达蓝筹精选规模更是超过了880亿元,相当于一家中型基金公司的权益基金管理规模。值得注意的是,其管理的易方达中小盘一季度规模较去年年底减少了86亿元。从申赎情况来看,一季度遭净赎回3.96亿份,规模的大幅减少,或主要与张坤大手笔分红有关。如若不分红,张坤的管理规模将更大。

今年以来张坤颇具热度,这也体现在基金申赎上。以易方达蓝筹精选为例,一季度基金总申购份额为195亿份,基金总赎回份额合计为122亿份。

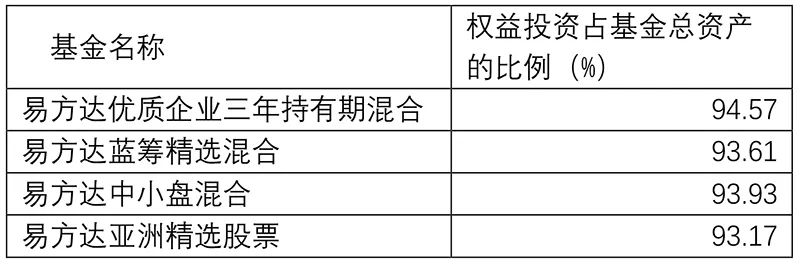

从股票仓位(权益投资占基金总资产比例)来看,一季度,张坤管理的四只基金仓位变化不大,截至3月底,股票仓位均超过九成。

此外,张坤的打法更加均衡。以易方达中小盘为例,从行业配置情况来看,一季度他增加了计算机、医药等行业的配置。截至一季度末,基金前十大重仓股分别为美年健康、五粮液、贵州茅台、华兰生物、百润股份、通策医疗、恒生电子、苏泊尔、中炬高新、天坛生物。其中,华兰生物、百润股份、恒生电子、中炬高新是新进前十大重仓股。

张坤对持仓结构进行了调整。

一是加码此前的隐形重仓股,具体来看,去年年底,百润股份、恒生电子、中炬高新占基金净值比例均超过1.5%,分列第16大、18大、14大重仓股,一季度分别加仓720万股、1370万股和1500万股。

二是加码血制品行业。此前华兰生物连续多个季度成为易方达中小盘前十大重仓股,从去年三季度开始,华兰生物退出前十大重仓股,截至去年年底,张坤只持有100万股,持股市值占基金资产净值比例为0.11%。今年一季度,张坤选择重新加仓4700万股华兰生物,并加仓另一血制品企业天坛生物1200万股。

三是减仓白酒股,一季度减仓五粮液258万股,减仓贵州茅台60万股。值得注意的是,此前水井坊披露公告显示,截至3月29日,今年易方达中小盘减仓水井坊1100万股。

此外,张坤也在基金季报中表示,降低了交运、汽车等行业的配置,这从前十大重仓股的变动中也可以看出来,上海机场、宇通客车退出了基金前十大重仓股。

与易方达中小盘有所不同,张坤管理的另一只基金易方达蓝筹精选可以投港股,规模较去年年底增加200多亿元。张坤表示,基金一季度降低了食品饮料等行业的配置,增加了银行等行业的配置。

截至3月底,基金前十大重仓股分别是五粮液、香港交易所、贵州茅台、美团-w,腾讯控股,招商银行(A股),招商银行(港股)、泸州老窖、海康威视、洋河股份、平安银行。

从前十大重仓股变化来看,招商银行(A股),招商银行(港股)、平安银行成为基金新进前十大重仓股,截至3月底,合计持股市值超过110亿元,这也是张坤第一次如此大手笔的布局银行板块。

或是因为基金规模增长的原因,和易方达中小盘有所不同,从前十大重仓股来看,一季度易方达蓝筹精选并未对白酒板块进行明显减仓。具体来看,基金加仓贵州茅台105万股,加仓五粮液1114万股,加仓泸州老窖210万股。不过,基金也减仓洋河股份220万股。此外,爱尔眼科、颐海国际退出基金前十大重仓股。值得注意的是,张坤在基金季报中表示,降低了食品饮料等行业的配置。

此外,易方达蓝筹精选对其他重仓股均采取加仓行动,其中,加仓美团-W751万股,加仓香港交易所506万股,加仓海康威视2000万股,加仓腾讯控股258万股。

在基金一季报中,张坤也分享了自己的个股选择逻辑。他表示,在个股方面, 依然长期持有商业模式出色、行业格局清晰、竞争力强的优质公司。“判断周期性的顶部和底部几乎是不可能的,而相对可行的是,不断审视我们组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。如果不了解这条内在价值提升曲线的形状和斜率,就很容易用股价曲线来替代内在价值曲线作为指示指标。而股价的波动是剧烈的,有时一天都能达到 20%,如果心中没有企业内在价值的 ‘锚’,投资就很容易陷入追涨杀跌中。”