客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2019-06-06 16:46

![]() 12360

12360

![]() 13

13

收藏已收藏(0)

收藏已收藏(0)

近年来,骗取贷款案件高发,给银行及新型金融机构造成重大损失,严重危害了金融秩序。

近年来,骗取贷款案件高发,给银行及新型金融机构造成重大损失,严重危害了金融秩序。

而随着金融工具的不断更新,骗贷手段也是层出不穷,有的甚至让人惊掉下巴,除了采用科技等智能手段,有的还会利用程序漏洞,进行高智商操作。

比如,今天要说的这个案例,其操作手法堪称烧脑。

(一)

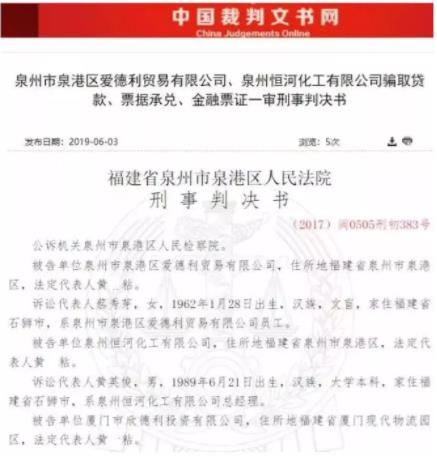

2019年6月3日,中国裁判文书网公布的一份判决书显示,泉州市三家公司因犯骗取票据承兑、金融票证罪被处以180万元罚金,董事长被判处有期徒刑四年,其余参与者被判有期徒刑两年至拘役六个月不等。而在这背后,是8家银行近3亿元的直接经济损失。

根据判决书来看,此次涉案的被告人共有3家公司、5名自然人。其中,三家公司的董事长及法定代表人均为黄某粘,即此次骗贷案的主要策划人。

公开信息显示,黄某粘为1962年生人,福建省石狮市人。其在10家公司担任法人,3家公司担任股东,12家公司担任高管,对8家公司具有实际控制权,此次涉案的3家公司均在其中。

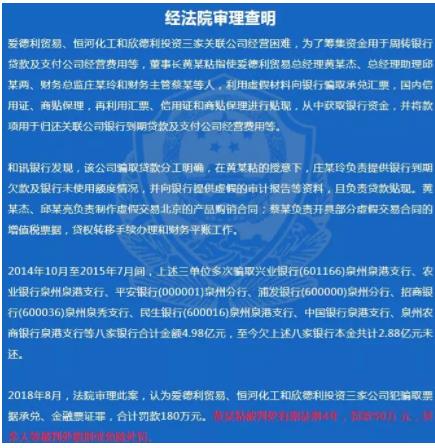

经法院审理查明,自2014年起,被告单位爱德利公司、恒河公司、欣德利公司三家关联公司,因经营困难,为筹集资金周转银行贷款及支付公司经营费用等,开始设法套取银行贷款。

从犯罪手段上来看,上述三家被告单位的董事长、法定代表人及实际控制人黄某粘,指使爱德利公司总经理黄某杰(黄某粘之子)、爱德利总经理助理邱某亮、爱德利财务总监庄某玲和爱德利财务主管蔡某等人利用虚假材料向银行骗取承兑汇票、国内信用证、商贴保理,再利用汇票、信用证、商贴保理进行贴现,从中获取银行资金,并将款项用于归还关联公司银行到期贷款及支付公司经营费用等。

(二)

而这家公司的骗贷手段堪称烧脑级别,团队密切配合,每一个流程都起到了至关重要的作用,缺一不可。

2014年10月至2015年7月间,上述三家公司多次向银行提供虚假的审计报告等材料,以获取银行授信额度,后再以虚假的产品购销合同等材料骗取银行办理银行承兑汇票、国内信用证及商贴保理,再立即进行贴现并将贴现的资金流转回关联公司,用于归还关联公司银行到期贷款及支付公司经营费用等。

1、团队分工安排

a、总经理黄某杰、总经理助理邱某亮负责制作虚假交易背景的产品购销合同;

b、财务总监庄某玲负责提供银行到期欠款及银行未使用额度情况并向银行提供虚假的审计报告等材料,且负责贷款贴现;

c、财务主管蔡某负责部分虚假交易合同的增值税票据开具、货权转移手续办理和财务平账工作;

d、爱德利运输公司员工王某提担任东泰鑫公司的法人,用该公司配合签订虚假的交易合同。

2、烧脑流程

a、庄某玲一般会事先统计银行贷款欠款到期及银行剩余额度情况,黄某粘会让黄某杰提出解决方案,再由邱某亮安排他人制作虚假的产品购销合同,并由蔡某根据产品购销合同及进项开具增值税发票和做账,黄某粘同意商定方案后,由黄某杰等人负责执行。

b、经商量后,黄某粘利用其自己控制的爱德利公司、恒河公司、欣德利公司等通过互相签订虚假交易合同,自己公司签订权属交易开具增值税发票的方式向银行申请办理承兑汇票,再自己安排财务人员进行贴现,将钱用于偿还银行贷款等。

c、在向银行申请授信额度时,黄某粘会先和银行商量授信额度,再由其安排庄某玲向银行提供虚假的审计报告,以取得银行对公司的授信额度。

从证人证言来看,其为套取银行资金可谓“煞费苦心”:除准备虚假交易合同、财务数据、增值税发票等材料外,被告方还联系某“不用开展实际审计工作就能出报告且报告无需向注册会计师协会报备的审计公司”,按照其要求设计审计报告。在一系列“精心准备”的材料之下,已经完全丧失经营能力的公司持续不断地得到了多家银行的输血。

8家被坑的银行,分别为:兴业银行泉州泉港支行、农业银行泉州泉港支行、平安银行泉州分行、浦发银行泉州分行、招商银行泉州泉秀支行、中国民生银行泉州泉港支行、中国银行泉港支行、泉州农村商业银行泉港支行。

经泉州东南有限责任会计师事务所专项审计,上述三被告单位向上述八家银行共融资41笔,其中银行承兑汇票、国内信用证、商贴保理业务出票人出票后,资金又回流至出票人或其关联企业38笔,金额计498282025元(接近5个亿),三被告单位至今尚欠上述八家银行本金共计288475845.02元(近3个亿)无法偿还。

这里笔者最后想问一句,骗5亿才180万罚款,这是罚还是奖励?

(三)

最常见的骗贷的手段有哪些?

1、提供虚假的证明材料

这是最为常见的骗贷手法,为了顺了拿到贷款,借款人自行或通过中介公司伪造相关文件,如假的银行流水账单、个人征信报告、虚假联系人等,从而达到骗贷的目的。

2、抵押物重复抵押(或重复担保)

拿车贷举个例子,借款人的骗贷路径也许是这样的:把一个平台质押的车子,拿到另一个平台再去做质押,进行重复借款,或者干脆直接把已经质押的车子低价卖掉,然后人和车同时消失,再也找不到了。

3、专业骗贷团伙

一般此类团伙由一些熟悉贷款机构审核流程的人员组成,专门帮助蓄意骗贷人进行身份、流水、征信等多方面的信息包装,接着到贷款机构进行骗贷。此类团伙集体性强,涉及金额大,是各类金融机构反欺诈的重点对象。

骗贷一旦被发现,将承担什么后果呢?

1、形成信用污点,再次贷款几乎无望

如果申请人使用伪造的证明材料申请贷款,一旦被发现,除了该笔贷款被拒,也会拉入行业内黑名单。这些数据都会被信贷机构共享,今后再次贷款将无望。

2、贷款被收回,还会被收取违约金

除了贷前审核,金融机构都有严格的贷后管理制度。如果发现借款人有伪造文件等骗贷行为,收回贷款并向借款人收取一定的违约金是必然的。

3、情节严重会被起诉、甚至坐牢、被判无期

骗贷的相关刑罚罪名有:贷款诈骗罪、骗取贷款罪、合同诈骗罪,不但要没收非法所得,严重者将判无期徒刑。

而选择通过获取银行承兑汇票、信用证等方式并进行贴现的方式套取银行资金,较普通骗取贷款手段更为复杂隐蔽。通过虚构商业背景的方式,公司获得银行的授信额度,但如果直接放贷至公司账户中,其变更资金使用方式及资金流向容易被银行发现。而通过上述方式套现,在转了两手之后,就能够逃避银行的监控。

上述血淋淋的骗贷案例也给我们信贷机构敲响了警钟,风险管理能力是信贷机构的核心生命力,从事信贷业务和担保业务的企业其核心竞争力本质上体现为管理风险的能力,信贷机构的基本职能是预测、承担和管理风险,要提升信贷机构管理风险的能力需要从文化、理念、流程和制度、技术和人才培养等多方面入手进行建设。